Di quanto è diminuita la nostra ricchezza dopo il voto di marzo?

NOTA DI AGGIORNAMENTO: settimana 11 – 18 gennaio 2019

- Le perdite dell’Italia

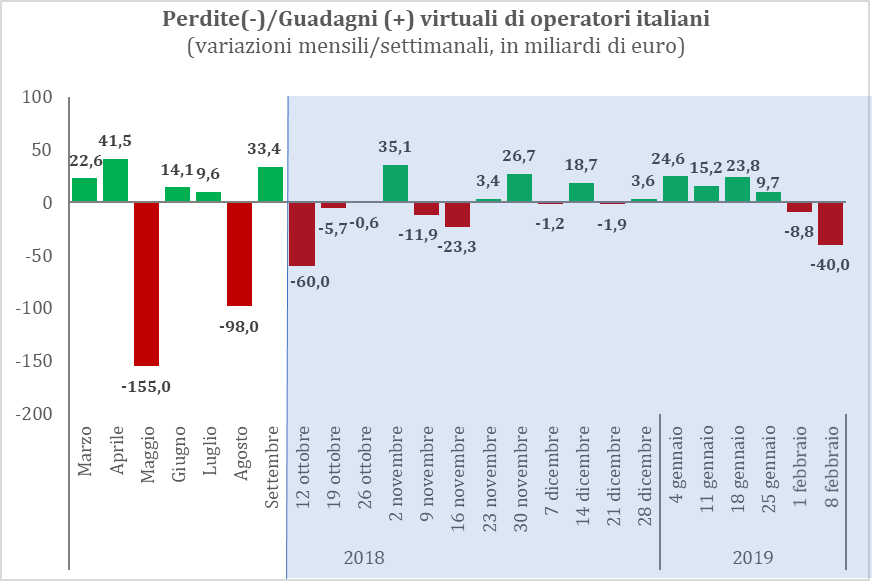

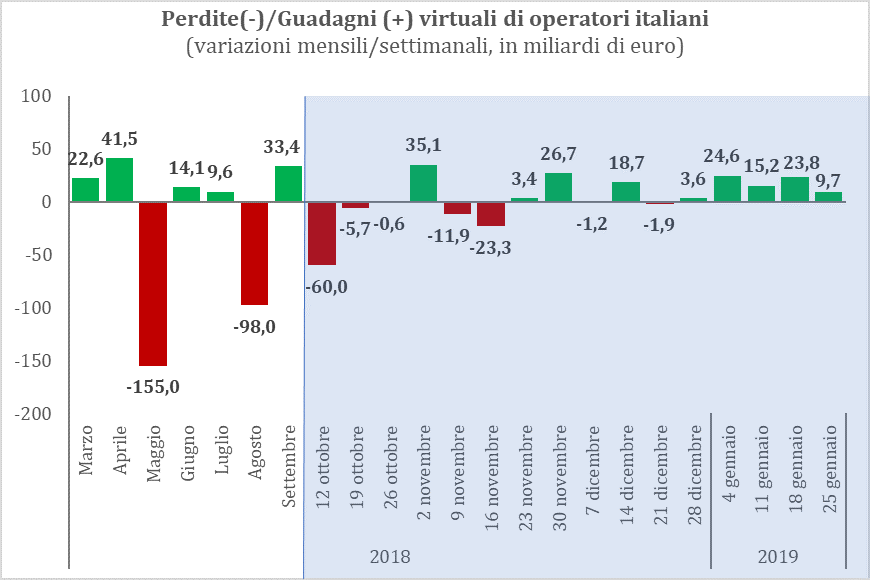

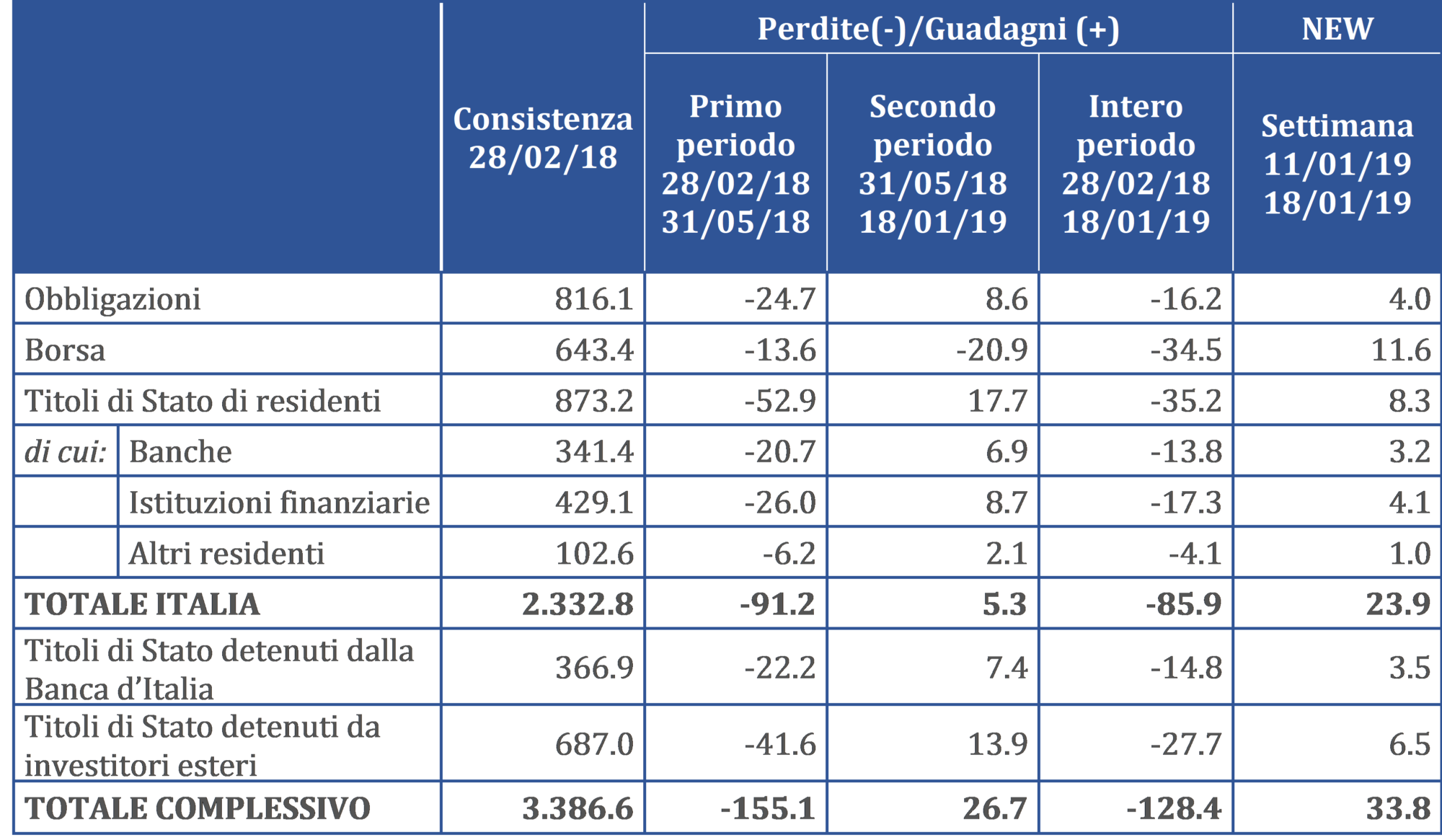

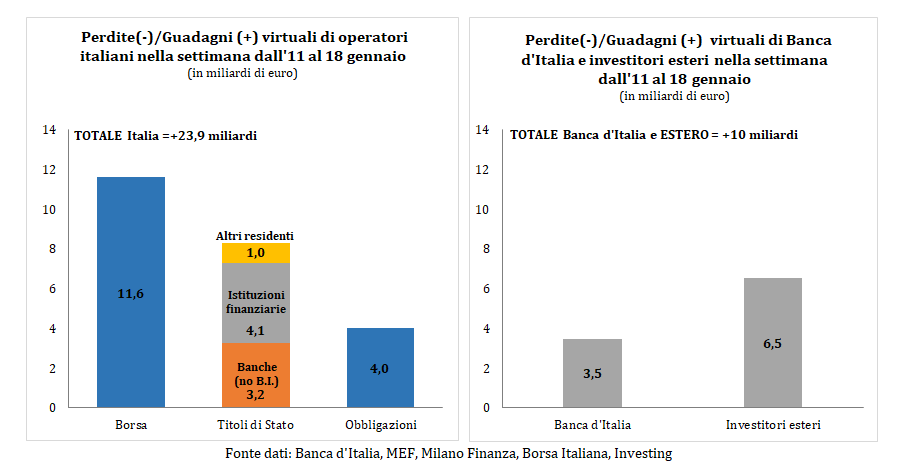

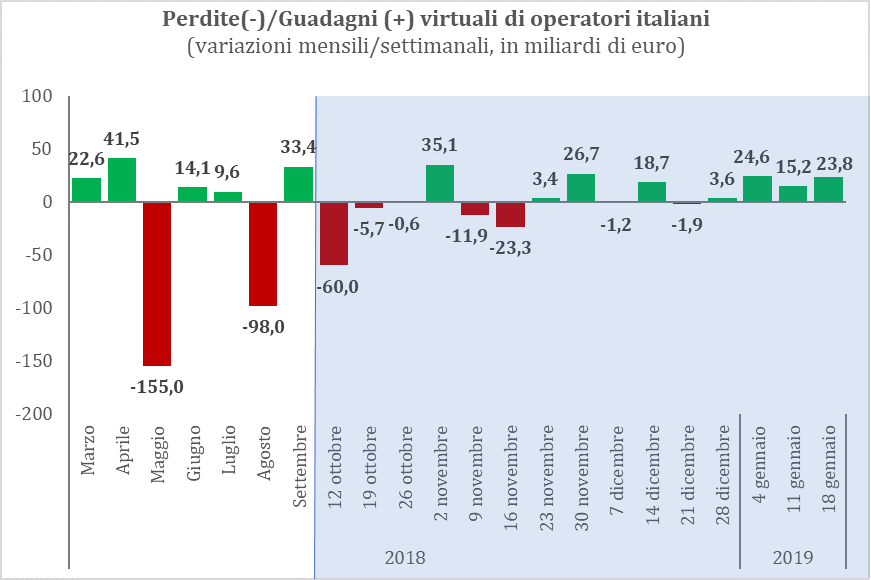

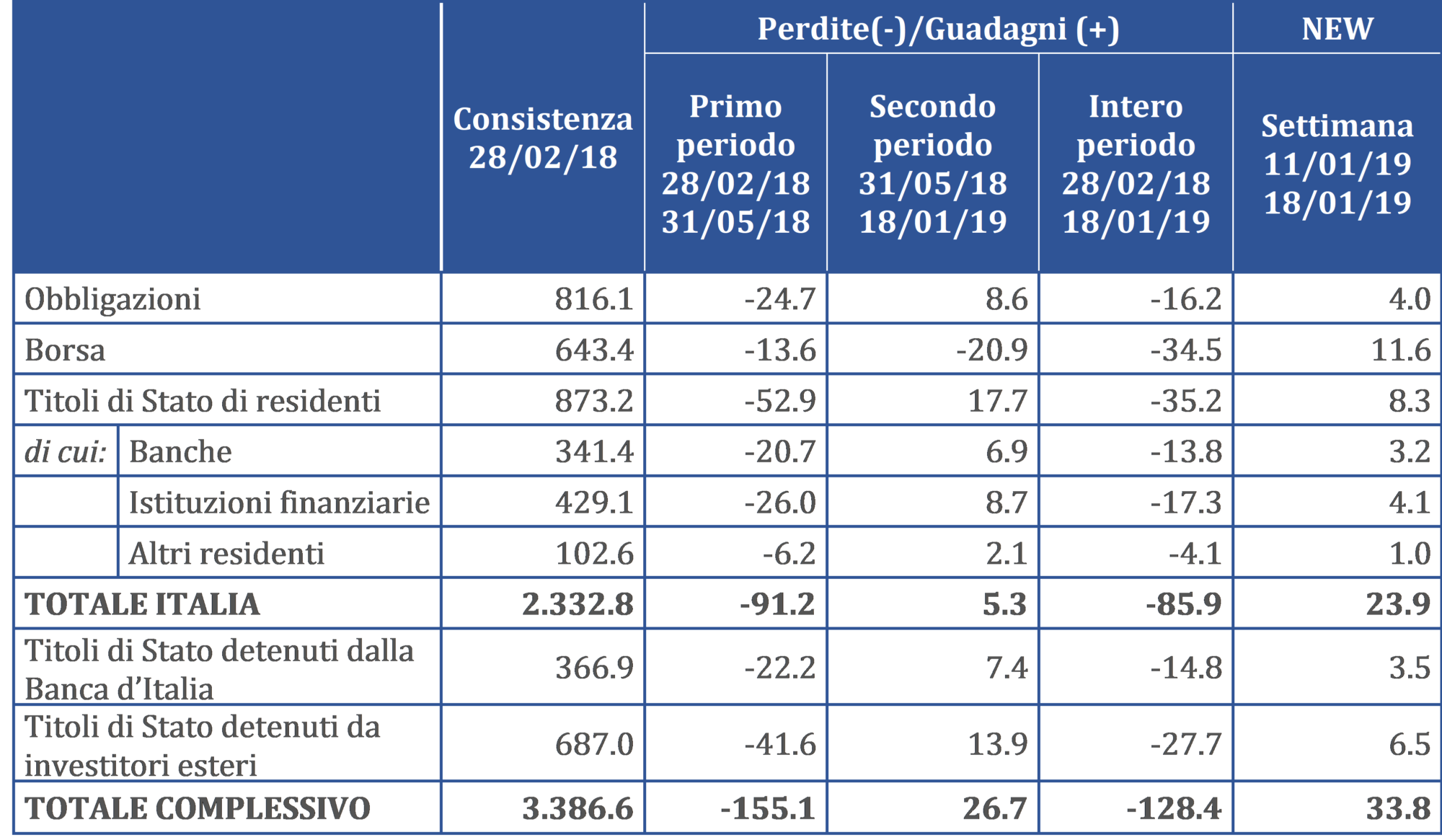

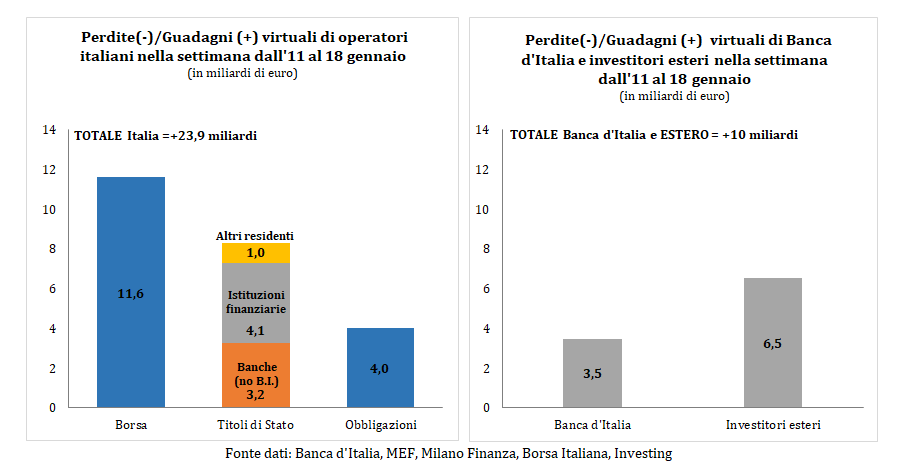

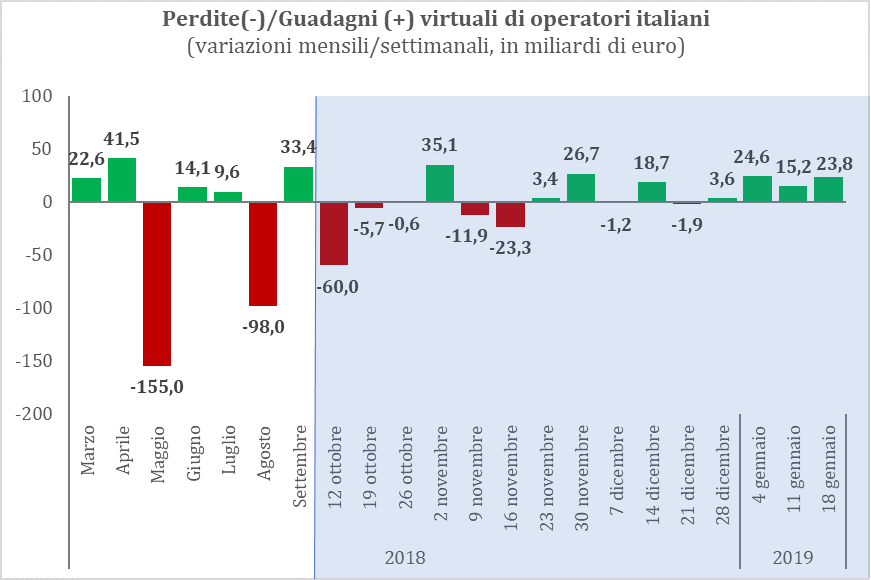

Resta positivo il trend per gli operatori finanziari italiani. Nell’ultima settimana (11-18 gennaio 2019) i tre principali mercati italiani hanno recuperato complessivamente 23.9 miliardi di euro, tornando ai livelli di maggio 2018. Il valore delle obbligazioni è salito di 4 miliardi di euro, mentre quello dei titoli di Stato di 8.3 miliardi. Bene anche il mercato azionario che ha recuperato 11.6 miliardi.

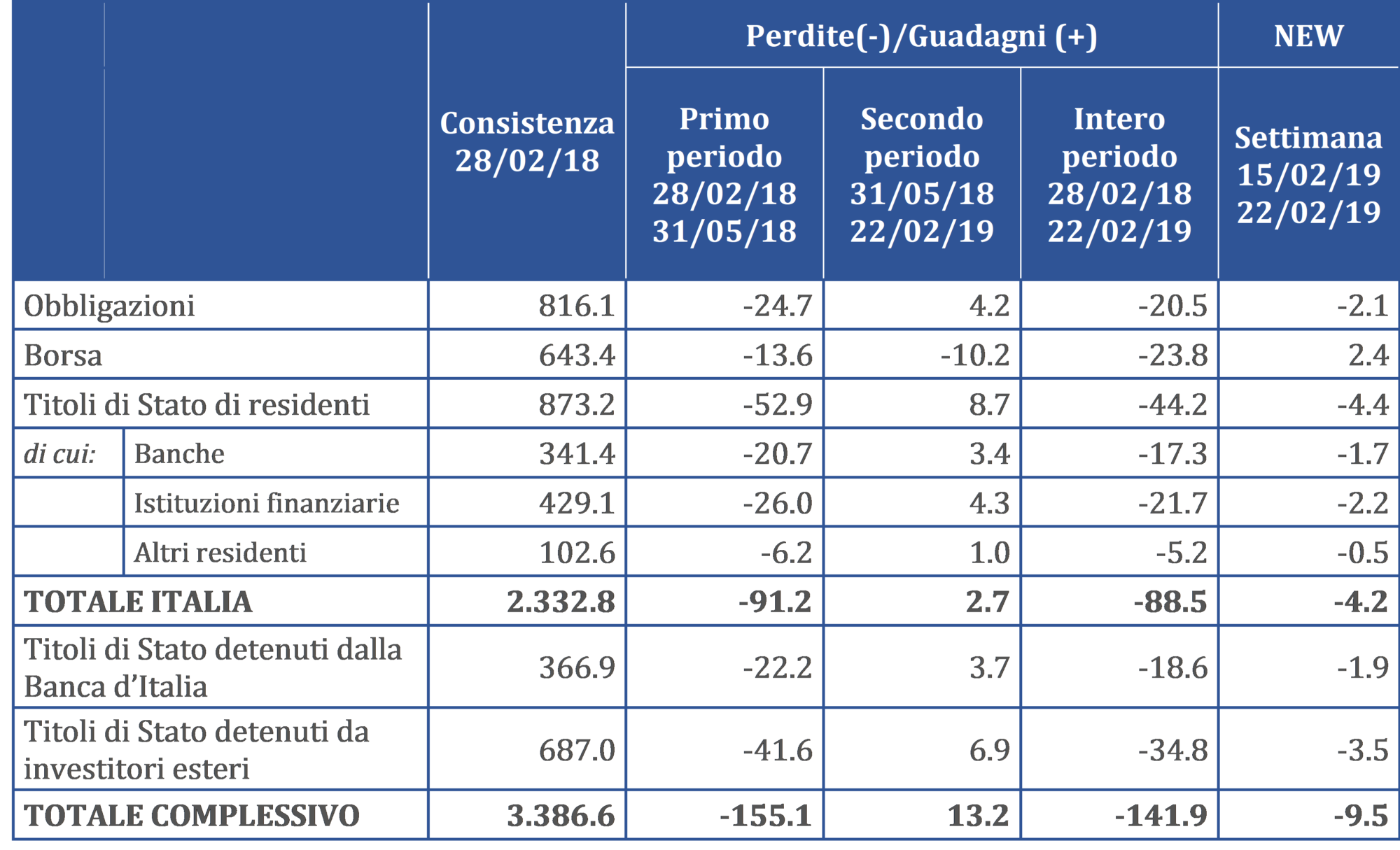

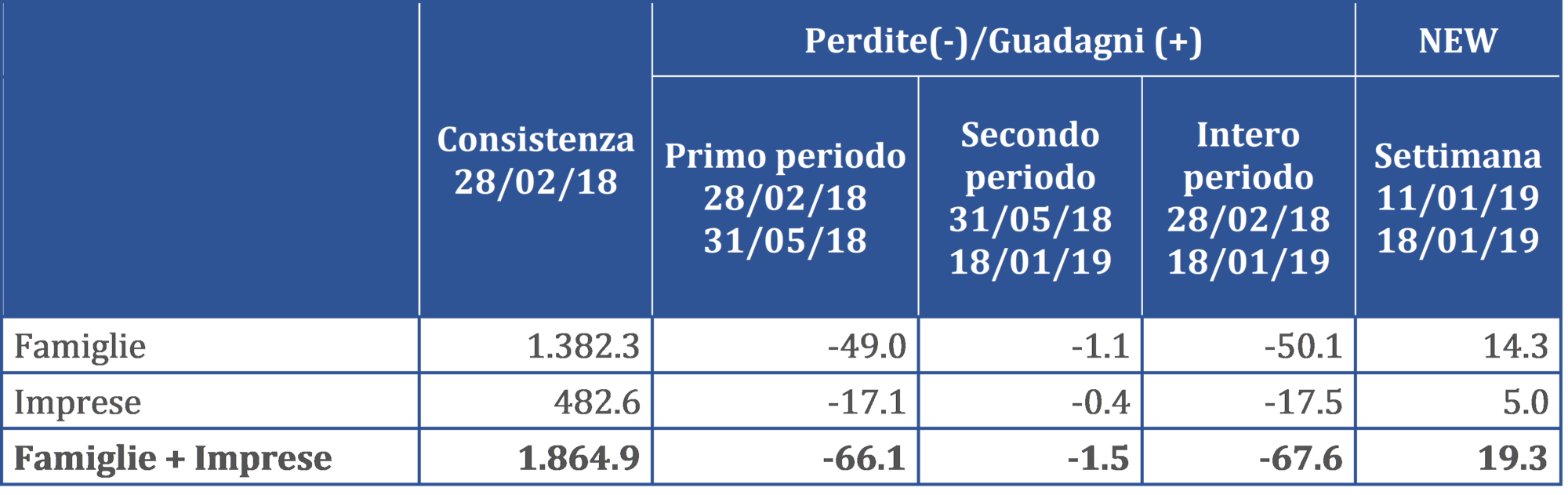

Tabella 1. Perdite e guadagni virtuali complessivi sui tre mercati principali (miliardi di euro)

Tabella 1. Perdite e guadagni virtuali complessivi sui tre mercati principali (miliardi di euro)

Ricordiamo che dal calcolo sono escluse sia le perdite di valore dei titoli di Stato detenuti dalla Banca d’Italia e dagli investitori esteri, sia i maggiori oneri per il servizio del debito pubblico. Va poi ricordato che il dato della Borsa si riferisce alle sole società quotate.

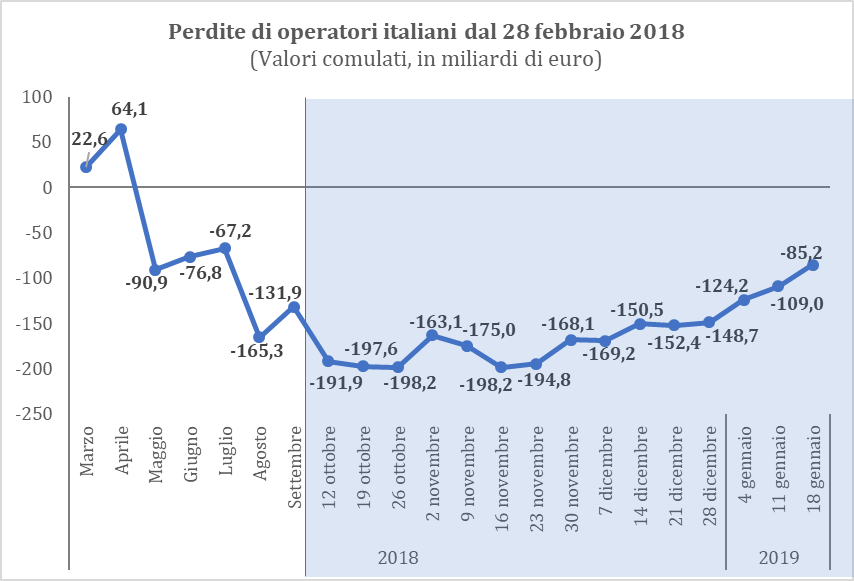

Dalle elezioni ad oggi (18 gennaio 2019) le perdite virtuali di Borsa, obbligazioni e titoli di Stato (esclusi quelli detenuti da Banca d’Italia e investitori esteri) ammontano a 85.9 miliardi di euro.

Banca d’Italia e investitori esteri detentori di titoli di Stato italiani hanno perso invece (sempre dalle elezioni ad oggi) 42.5 miliardi euro.

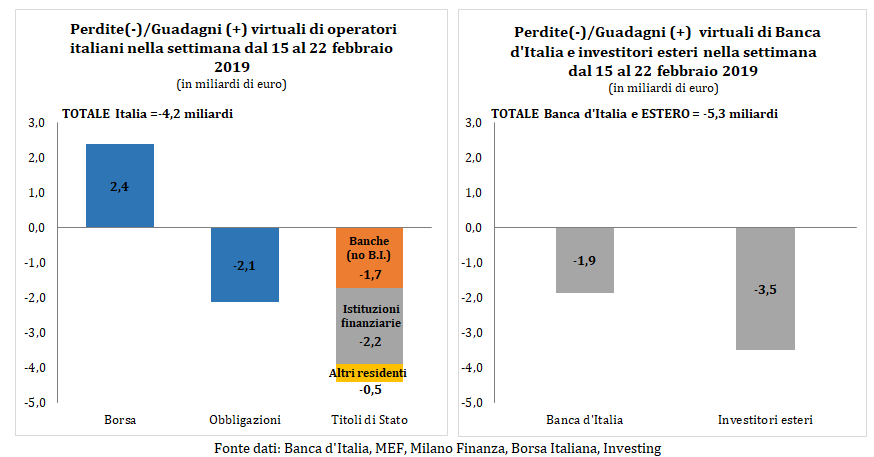

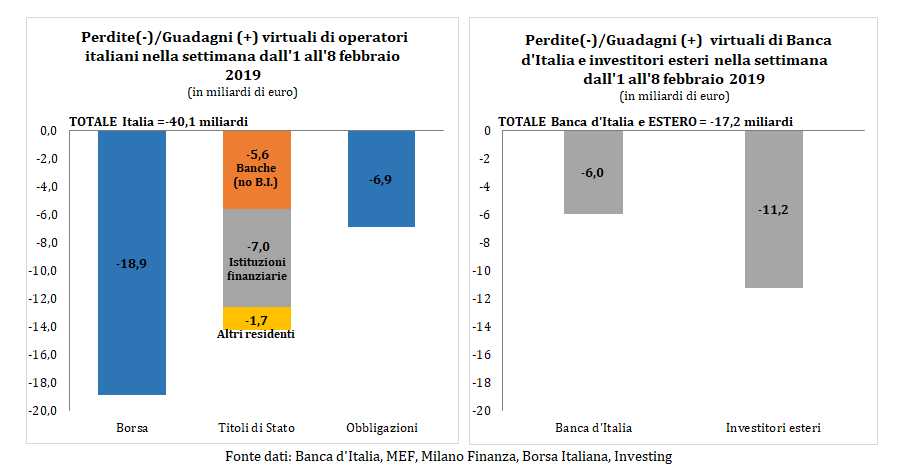

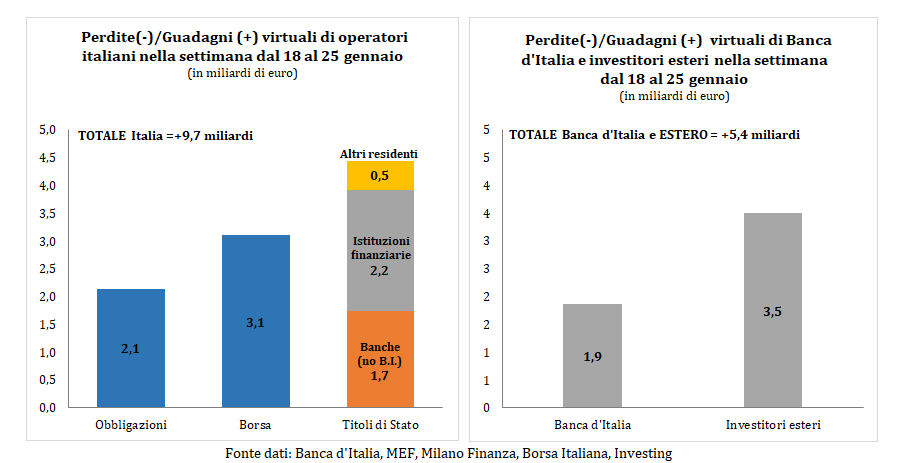

Grafico 1. Perdite e guadagni virtuali sui tre mercati principali nella settimana dall’11 al 18 gennaio 2019

Grafico 1. Perdite e guadagni virtuali sui tre mercati principali nella settimana dall’11 al 18 gennaio 2019

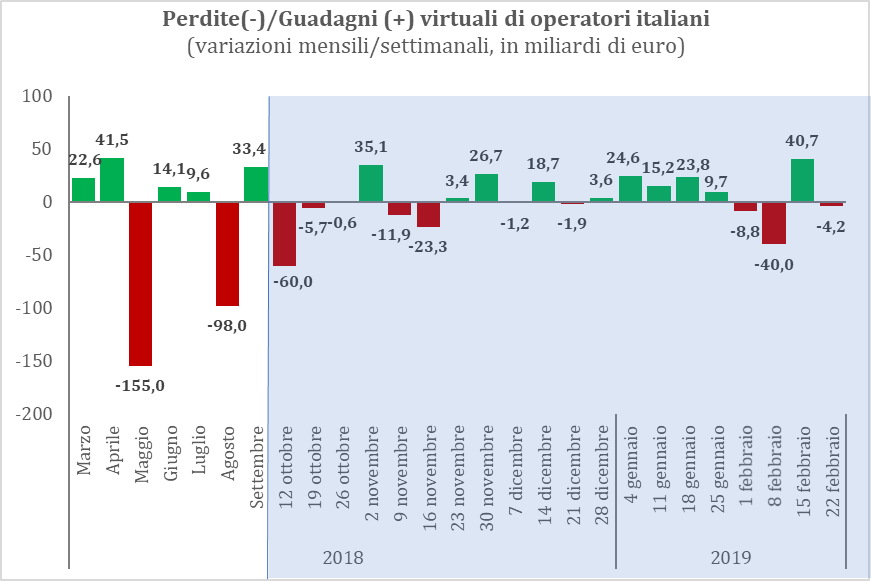

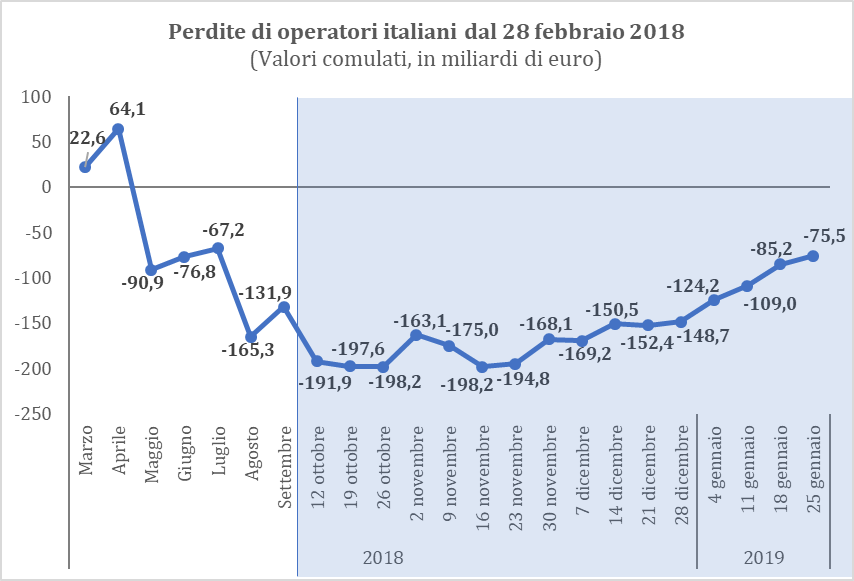

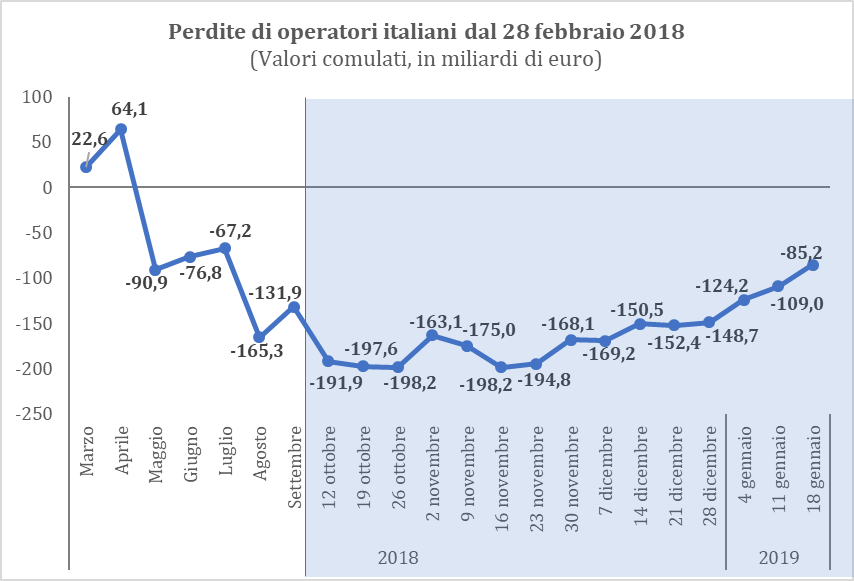

Grafico 2. Perdite e guadagni virtuali sui tre mercati principali dal 28 febbraio 2018 al 18 gennaio 2019

Grafico 2. Perdite e guadagni virtuali sui tre mercati principali dal 28 febbraio 2018 al 18 gennaio 2019

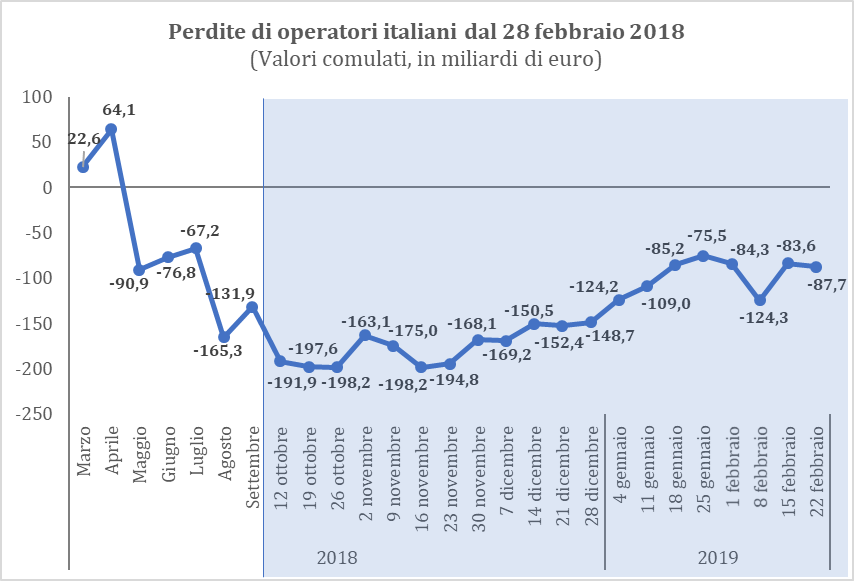

Grafico 3. Perdite virtuali sui tre mercati principali dal 28 febbraio 2018 al 18 gennaio 2019*

Grafico 3. Perdite virtuali sui tre mercati principali dal 28 febbraio 2018 al 18 gennaio 2019*

* Eventuali piccoli scostamenti tra i valori cumulati del Grafico 3 e quelli presenti in Tabella 1 sono imputabili ad arrotondamenti e al metodo utilizzato per la stima del valore delle obbligazioni.

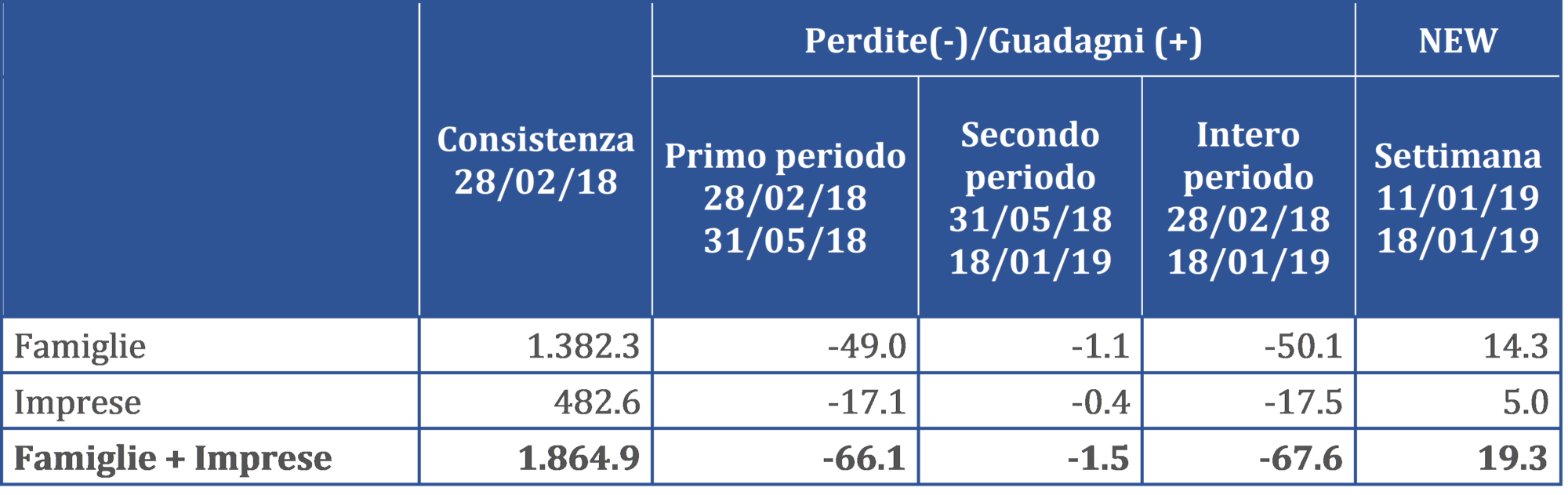

- Le perdite di famiglie e imprese

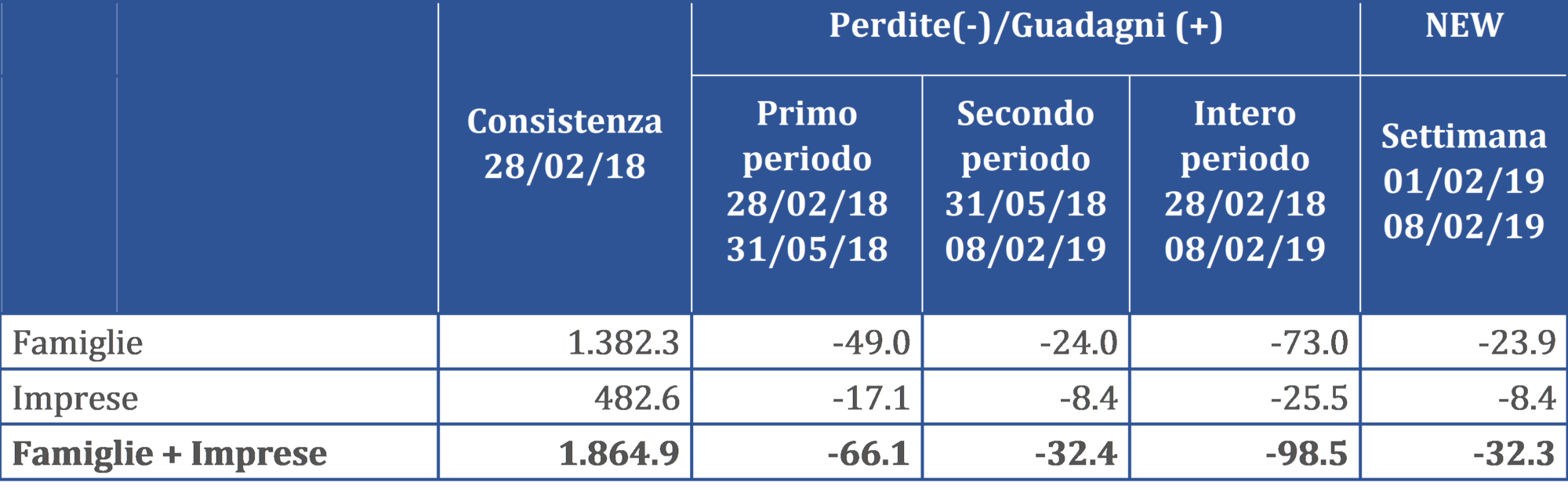

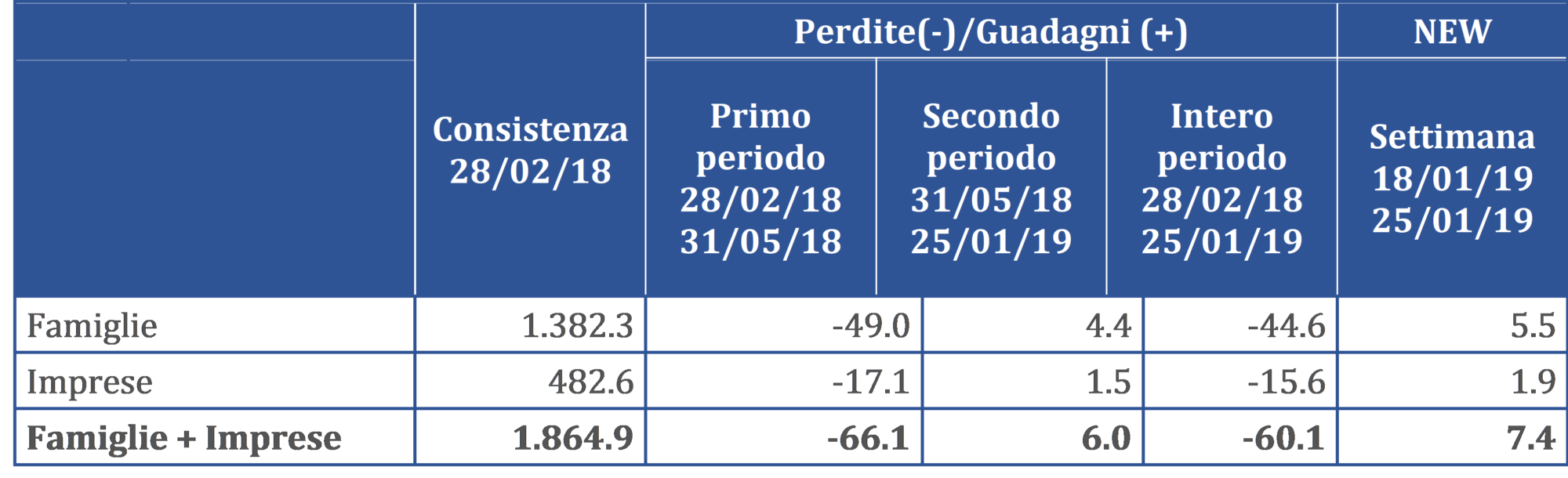

Secondo le nostre stime, famiglie e imprese hanno recuperato nell’ultima settimana 19.3 miliardi di euro. Dalle elezioni ad oggi (18 gennaio 2019) le perdite virtuali ammontano quindi a 67.6 miliardi euro.

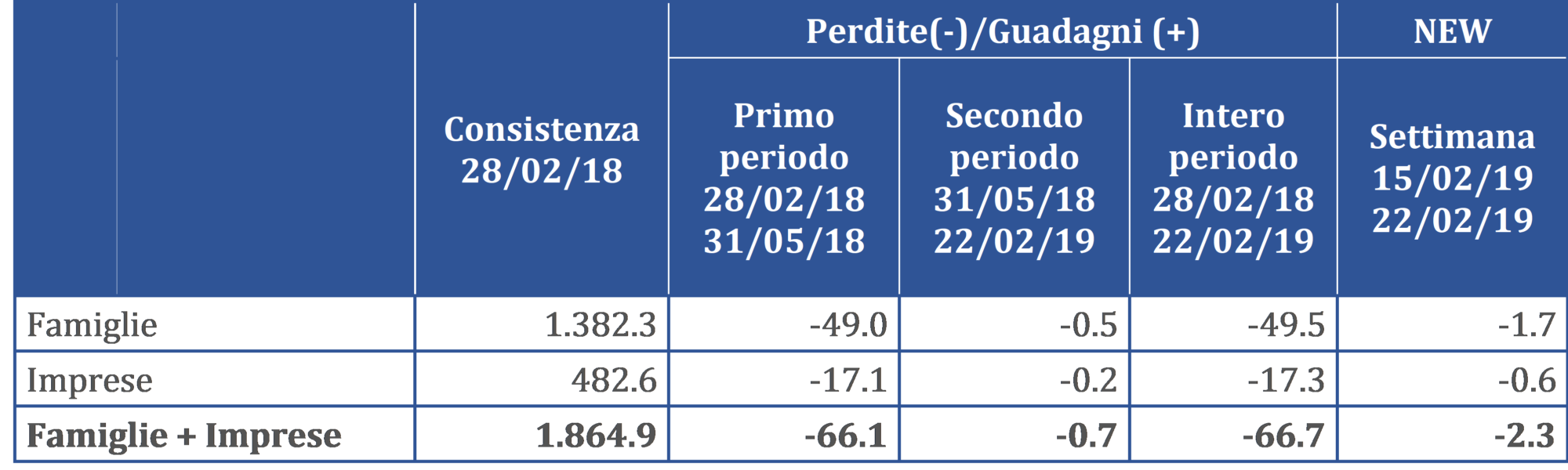

Tabella 2. Perdite e guadagni virtuali delle famiglie e delle imprese (miliardi di euro)

Tabella 2. Perdite e guadagni virtuali delle famiglie e delle imprese (miliardi di euro)

Ricordiamo che il calcolo è effettuato considerando esclusivamente quella parte della ricchezza finanziaria di famiglie e imprese che è più sensibile alle fluttuazioni di mercato, in particolare titoli del debito pubblico, obbligazioni, quote di fondi comuni, azioni e altre partecipazioni (incluse le società non quotate). Sono invece esclusi i depositi (bancari e postali), i titoli emessi da soggetti esteri, e varie altre forme di ricchezza più resistenti alle fluttuazioni di mercato[1].

[testo a cura di Luca Ricolfi, Rossana Cima, Caterina Guidoni]

[1] Come nell’ultima pubblicazione (11 – 18 gennaio), i tassi di deprezzamento della ricchezza finanziaria in mano a famiglie e imprese sono stati stimati ponendoli uguali al tasso di deprezzamento medio sui tre principali mercati italiani (escluse le banche).

Di quanto è diminuita la nostra ricchezza?

Premessa

È strano, ma a nostra conoscenza nessuno ha ancora provato a calcolare quanto, complessivamente, ci è finora costata l’incertezza politico-finanziaria che si è instaurata in Italia dopo le elezioni del 4 marzo 2018.

Noi ci abbiamo provato, con i dati disponibili, sommando 3 addendi fondamentali:

a) la variazione della capitalizzazione del mercato azionario italiano (limitatamente alle società quotate);

b) la variazione del valore dei titoli di Stato detenuti da individui e operatori residenti in Italia, al netto di quelli detenuti dalla Banca d’Italia;

c) il deprezzamento dei titoli di debito del mercato obbligazionario italiano.

A parte sono state calcolate le perdite di valore dei titoli di Stato detenuti dalla Banca d’Italia e dagli investitori esteri.

Nel caso delle perdite del solo comparto Italia (senza Banca d’Italia e investitori esteri) abbiamo anche provato ad isolare le perdite sofferte dai settori delle famiglie e delle imprese, questa volta includendo anche le azioni e partecipazioni di società non quotate.

Tutte le stime sono prudenziali: è ragionevole pensare che le perdite effettive siano state maggiori di quelle da noi stimate.

Le perdite calcolate sono ovviamente virtuali, e potrebbero essere riassorbite, o tramutarsi in guadagni, ove la situazione economica e le valutazioni dei mercati nei prossimi mesi o anni dovessero evolvere positivamente.

I vari tipi di perdite sono state calcolate fra 3 momenti temporali:

– 28 febbraio 2018 (pre-elezioni)

– 31 maggio 2018 (insediamento governo)

– 19 ottobre 2018 (terza settimana di ottobre).

Le nostre stime non sono né definitive, né perfette, specie per il mercato obbligazionario, dove le informazioni disponibili sono più disperse che sugli altri due mercati (azioni e titoli di Stato). Le offriamo come una prima valutazione, sperando che altri si cimentino nel medesimo esercizio, producendo stime più accurate e analitiche delle nostre.

I dettagli e le fonti statistiche delle stime sono reperibili sul sito della Fondazione David Hume: www.fondazionehume.it.

1. Le perdite dell’Italia

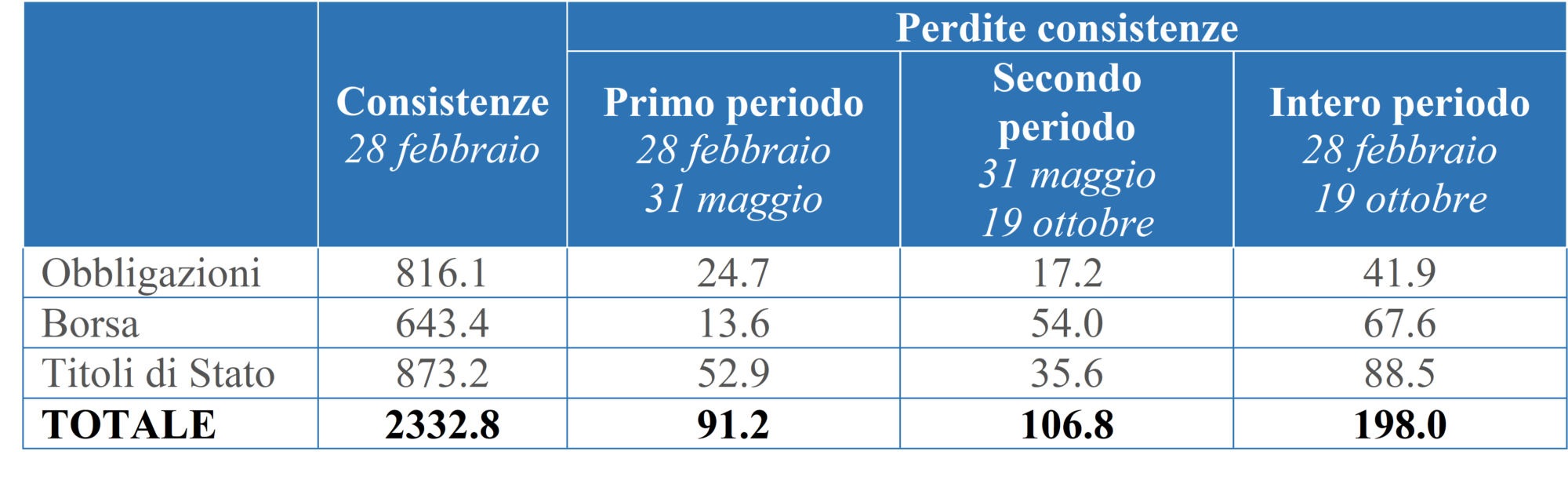

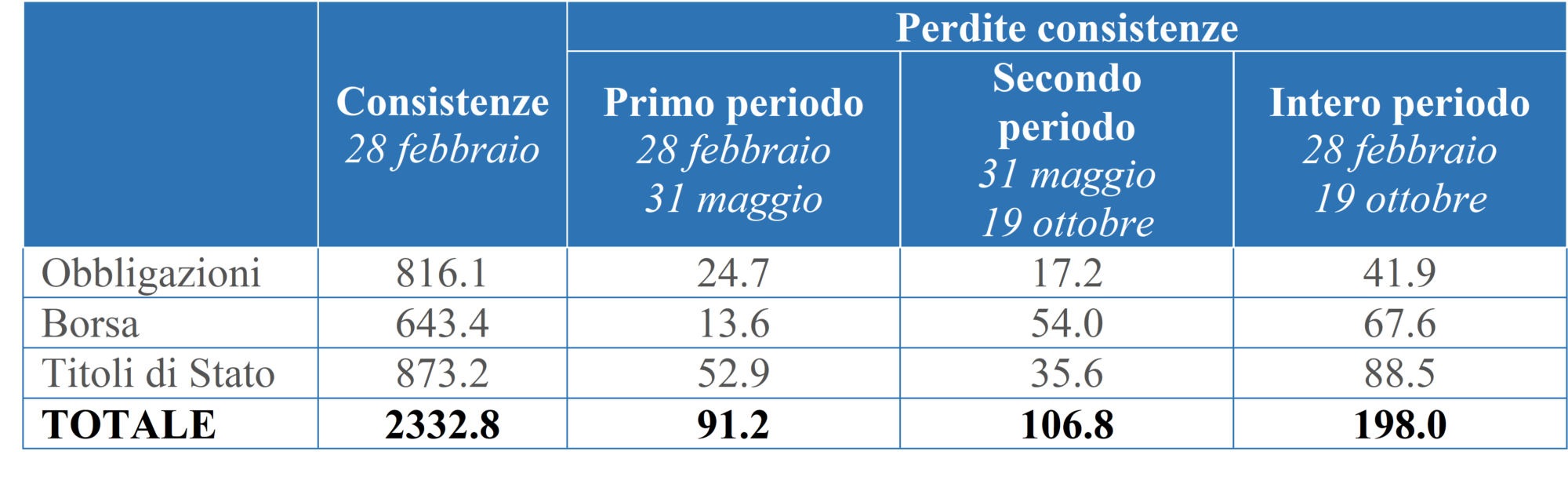

Le perdite virtuali sui tre mercati esaminati ammontano a 198 miliardi (oltre il 10% del Pil) dal momento del voto, di cui 107 dall’insediamento del Governo.

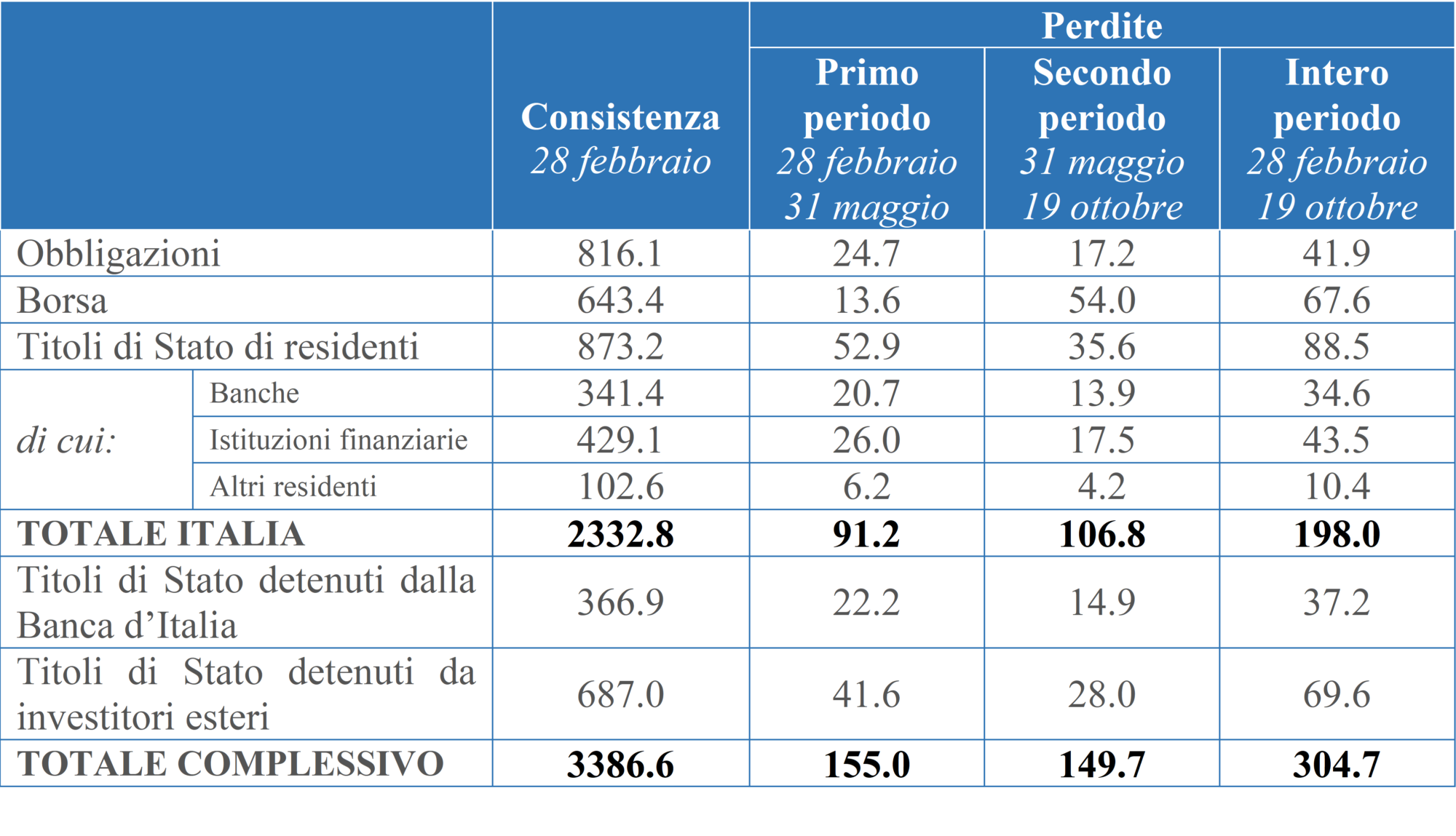

Tabella 1. Perdite virtuali sui tre mercati principali (miliardi di euro)

Tabella 1. Perdite virtuali sui tre mercati principali (miliardi di euro)

Dal calcolo sono escluse le perdite di valore dei titoli di Stato detenuti dalla Banca d’Italia e dagli investitori esteri, nonché i maggiori oneri per il servizio del debito pubblico. Va inoltre ricordato che il dato della Borsa si riferisce alle sole società quotate.

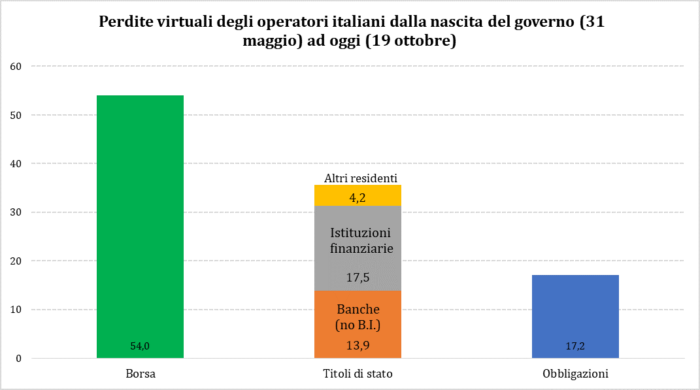

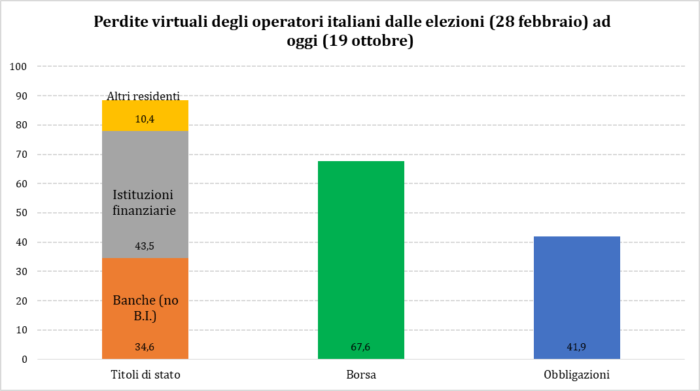

Grafico 1. Perdite virtuali sui tre mercati principali dalle elezioni ad oggi (miliardi di euro)

Grafico 1. Perdite virtuali sui tre mercati principali dalle elezioni ad oggi (miliardi di euro)

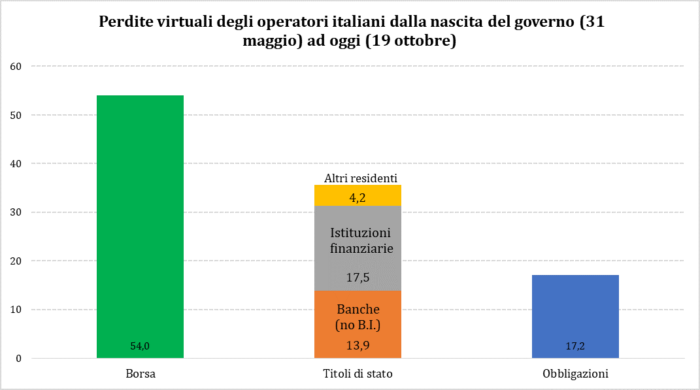

Grafico 2. Perdite virtuali sui tre mercati principali dalla nascita del governo ad oggi (miliardi di euro)

Grafico 2. Perdite virtuali sui tre mercati principali dalla nascita del governo ad oggi (miliardi di euro)

2. Le perdite di famiglie e imprese

Le perdite precedenti colpiscono tutti i settori istituzionali. Qui ci concentriamo sulle perdite virtuali subite da famiglie e imprese.

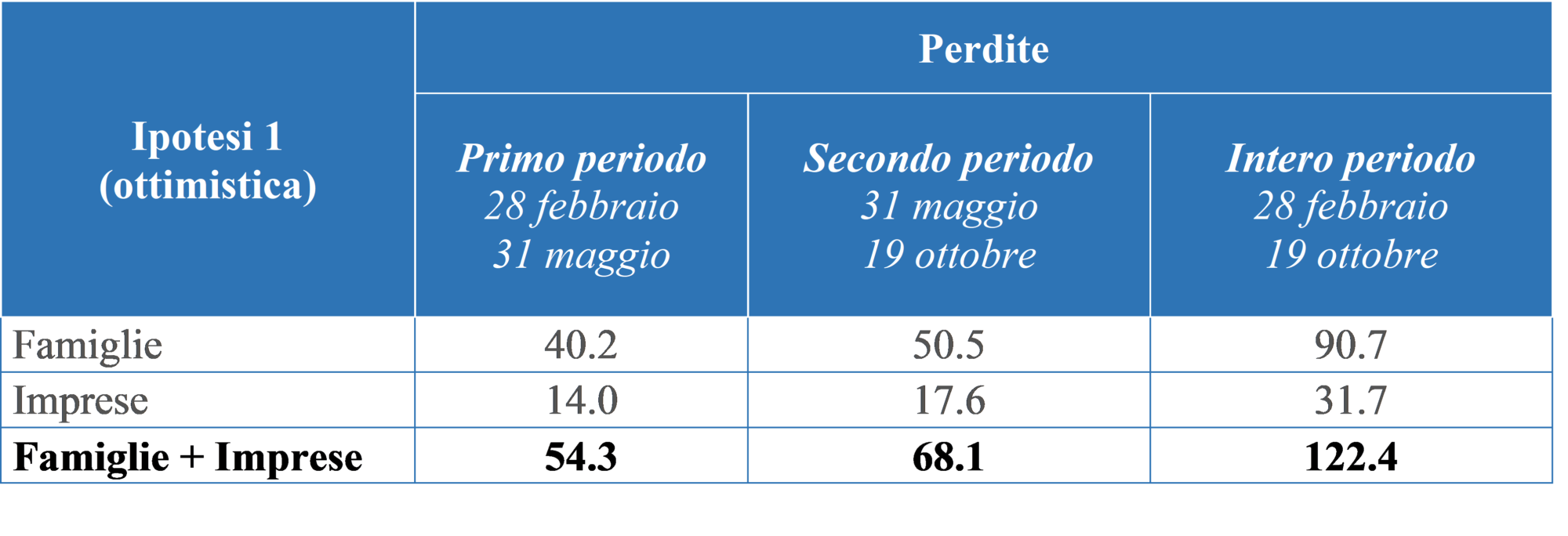

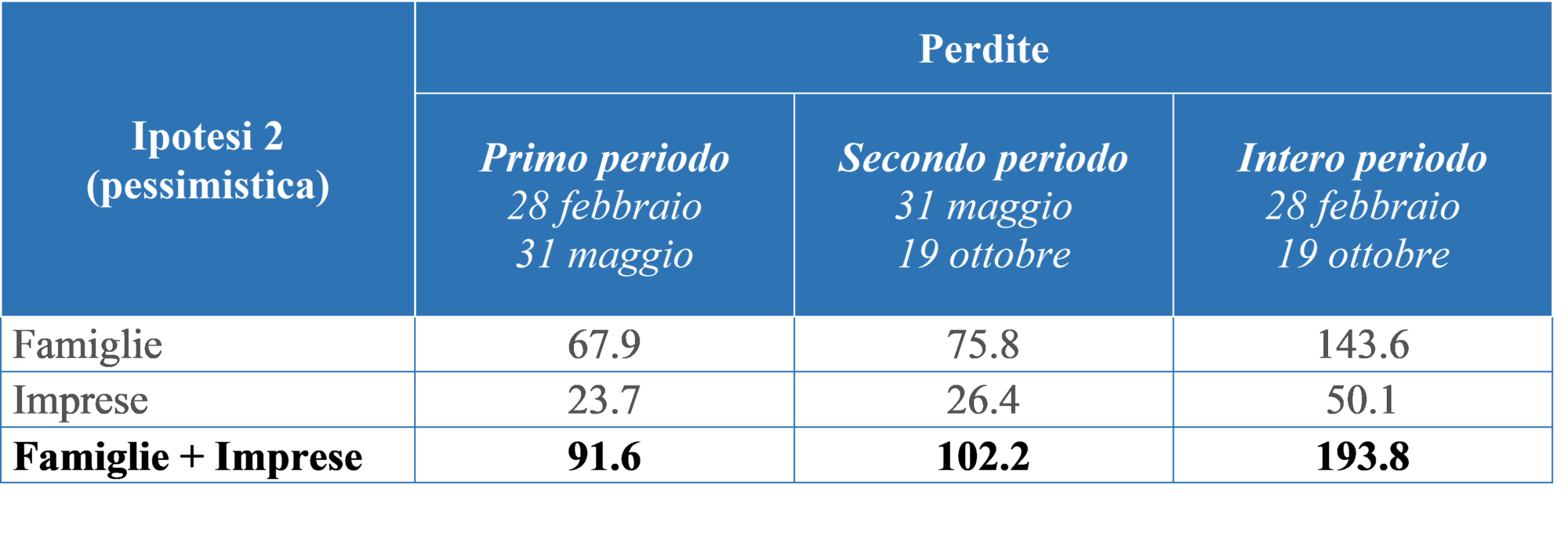

Un calcolo accurato delle perdite è impossibile per mancanza di dati sufficientemente analitici. Usando i dati disponibili sulle consistenze della ricchezza finanziaria (fonte Banca d’Italia) e le nostre stime dei tassi di deprezzamento di azioni, obbligazioni e titoli di Stato, possiamo però farci un’idea dell’ordine di grandezza minimo delle perdite: almeno 122 miliardi dalla data del voto, di cui 68 dal momento dell’insediamento del Governo.

Il calcolo è effettuato considerando esclusivamente quella parte della ricchezza finanziaria di famiglie e imprese che è più sensibile alle fluttuazioni di mercato, in particolare titoli del debito pubblico, obbligazioni, quote di fondi comuni, azioni e altre partecipazioni (incluse le società non quotate). Sono invece esclusi i depositi (bancari e postali), i titoli emessi da soggetti esteri, e varie altre forme di ricchezza più resistenti alle fluttuazioni di mercato.

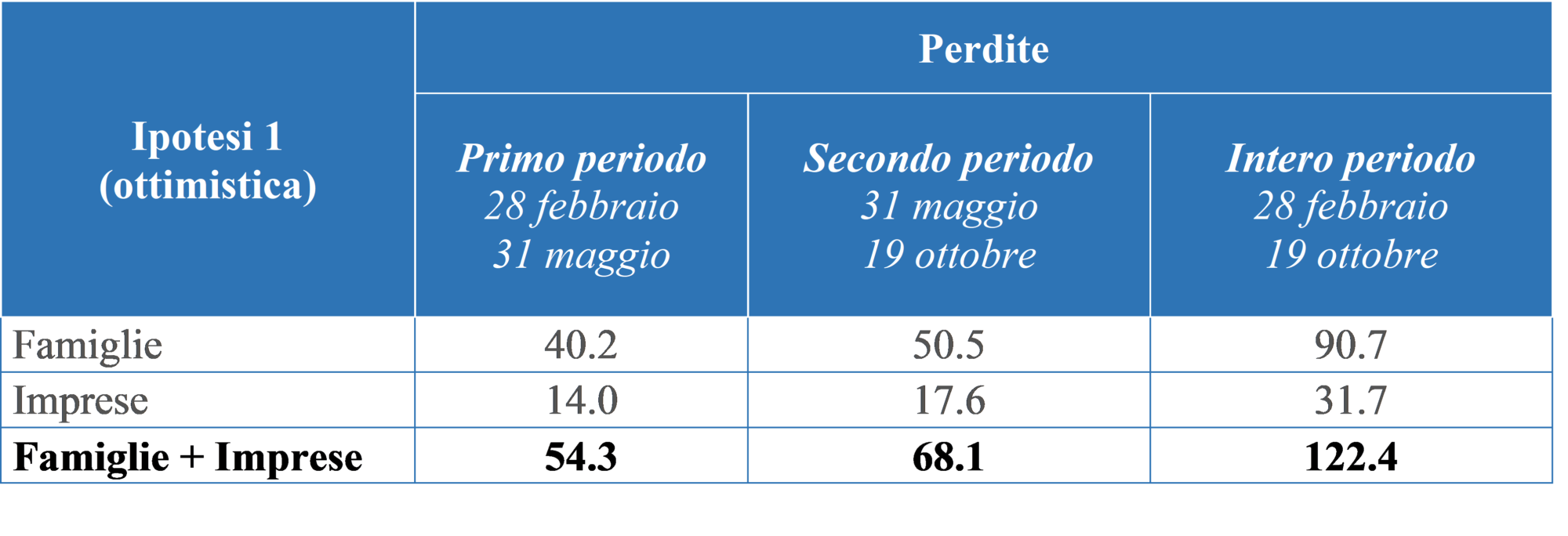

Nell’ipotesi 1 (la più cauta, ovvero ottimistica), il deprezzamento % è pari a quello medio sui tre mercati principali, attenuato di 1 punto percentuale.

Tabella 2a. Perdite virtuali delle famiglie e delle imprese (miliardi di euro) – Ipotesi 1

Tabella 2a. Perdite virtuali delle famiglie e delle imprese (miliardi di euro) – Ipotesi 1

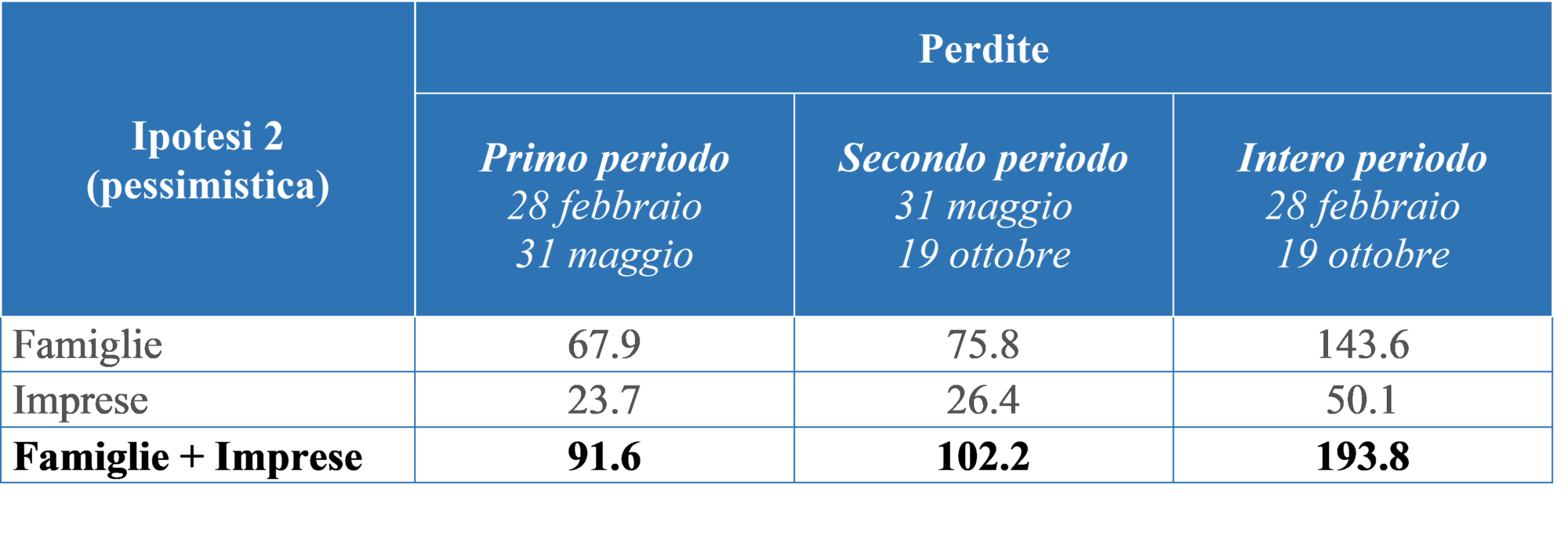

Nell’ipotesi 2 (la meno ottimistica), il deprezzamento % è pari a quello medio sui tre mercati principali, aumentato di 1 punto percentuale.

Tabella 2b. Perdite virtuali delle famiglie e delle imprese (miliardi di euro) – Ipotesi 2

Tabella 2b. Perdite virtuali delle famiglie e delle imprese (miliardi di euro) – Ipotesi 2

È il caso di sottolineare che il valore indicato sopra come stima delle perdite virtuali minime di famiglie e imprese (122.4 miliardi dalle elezioni) si basa sull’ipotesi 1 (la più ottimistica), anche se riteniamo più verosimile l’ipotesi 2.

3. Dettagli

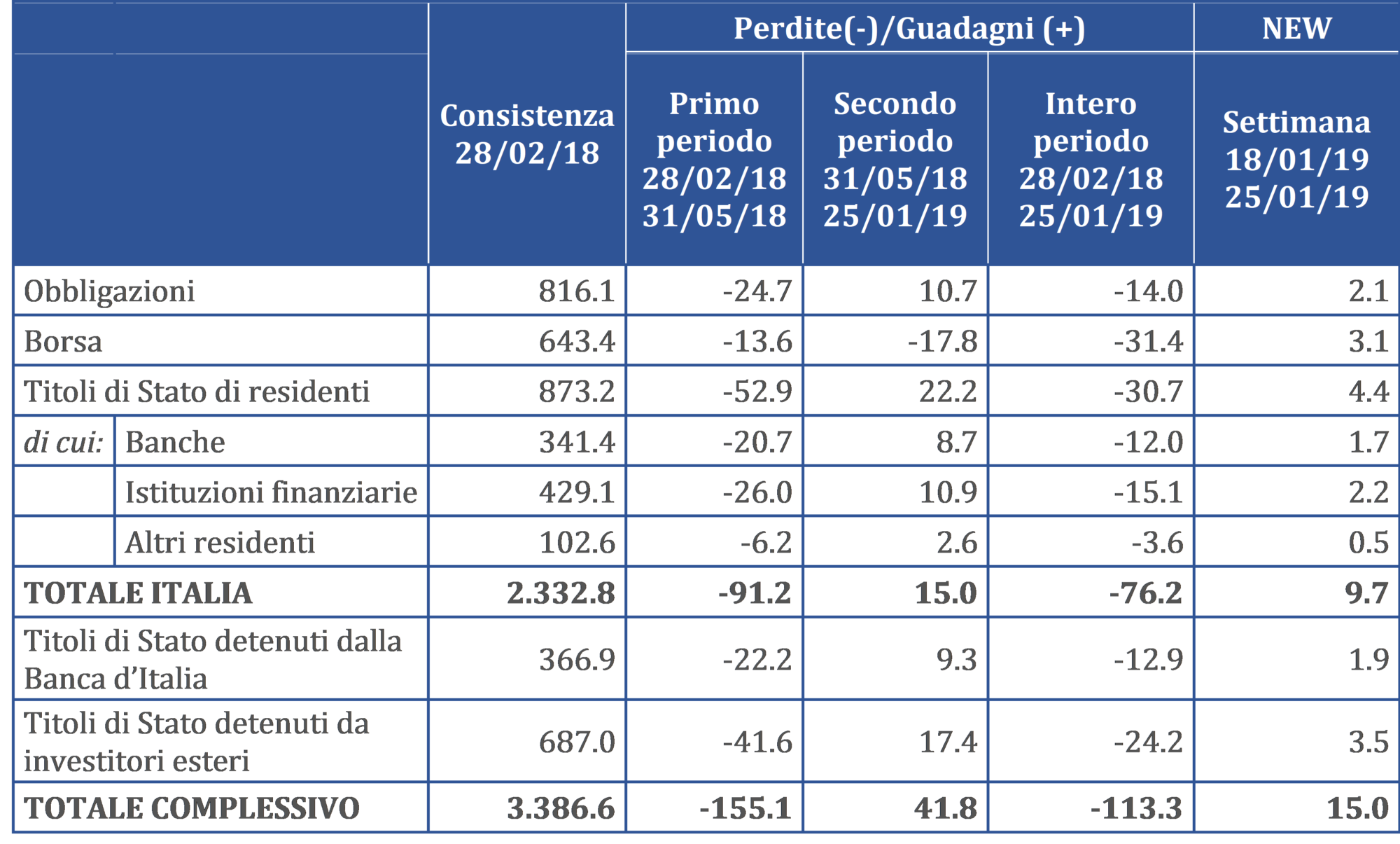

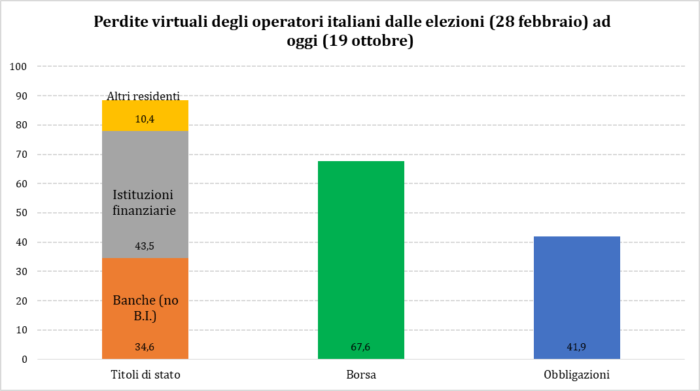

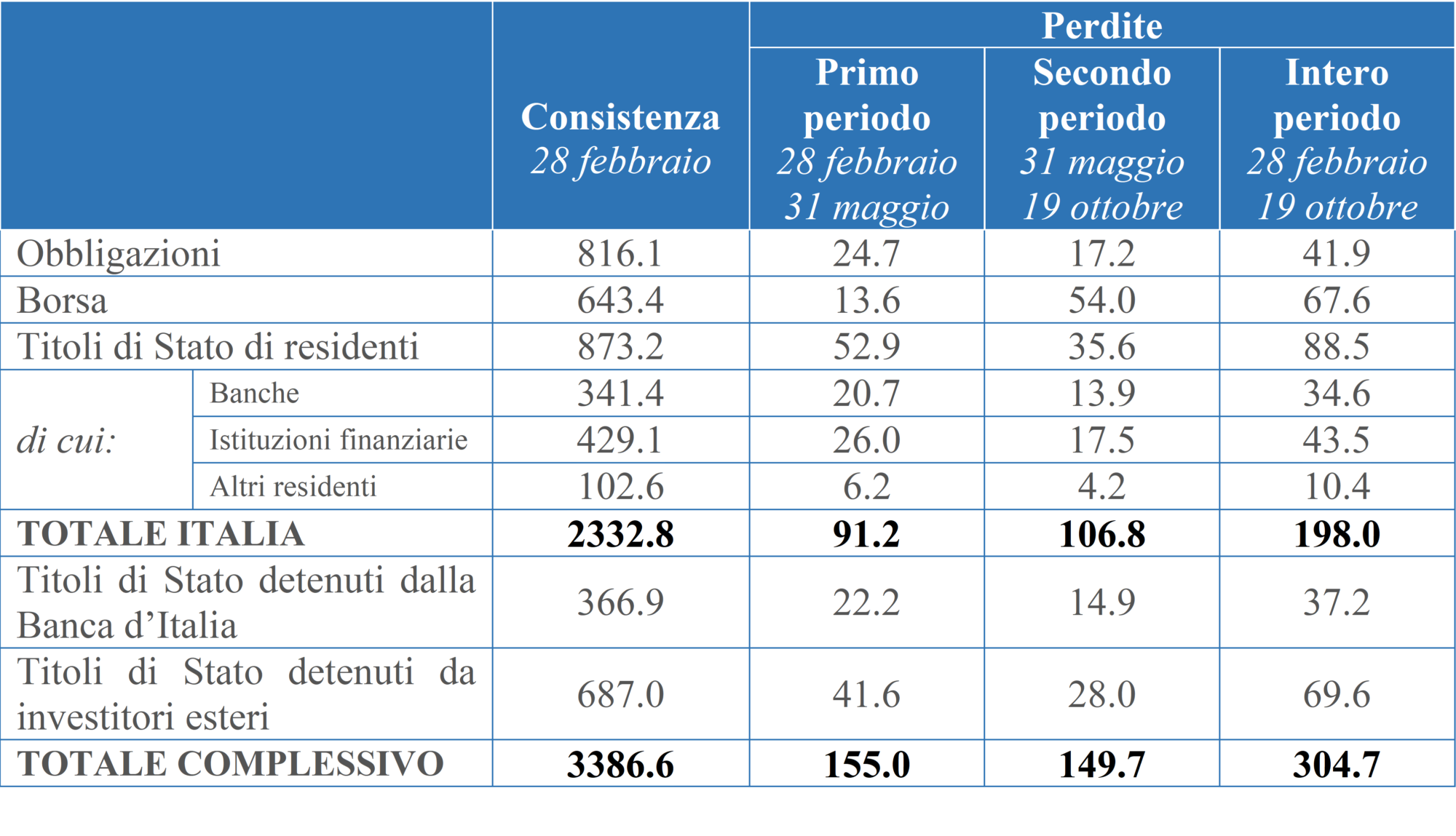

Riportiamo qui il quadro analitico completo delle perdite virtuali sui tre principali mercati, compresi i soggetti che abbiamo escluso nella tabella 1.

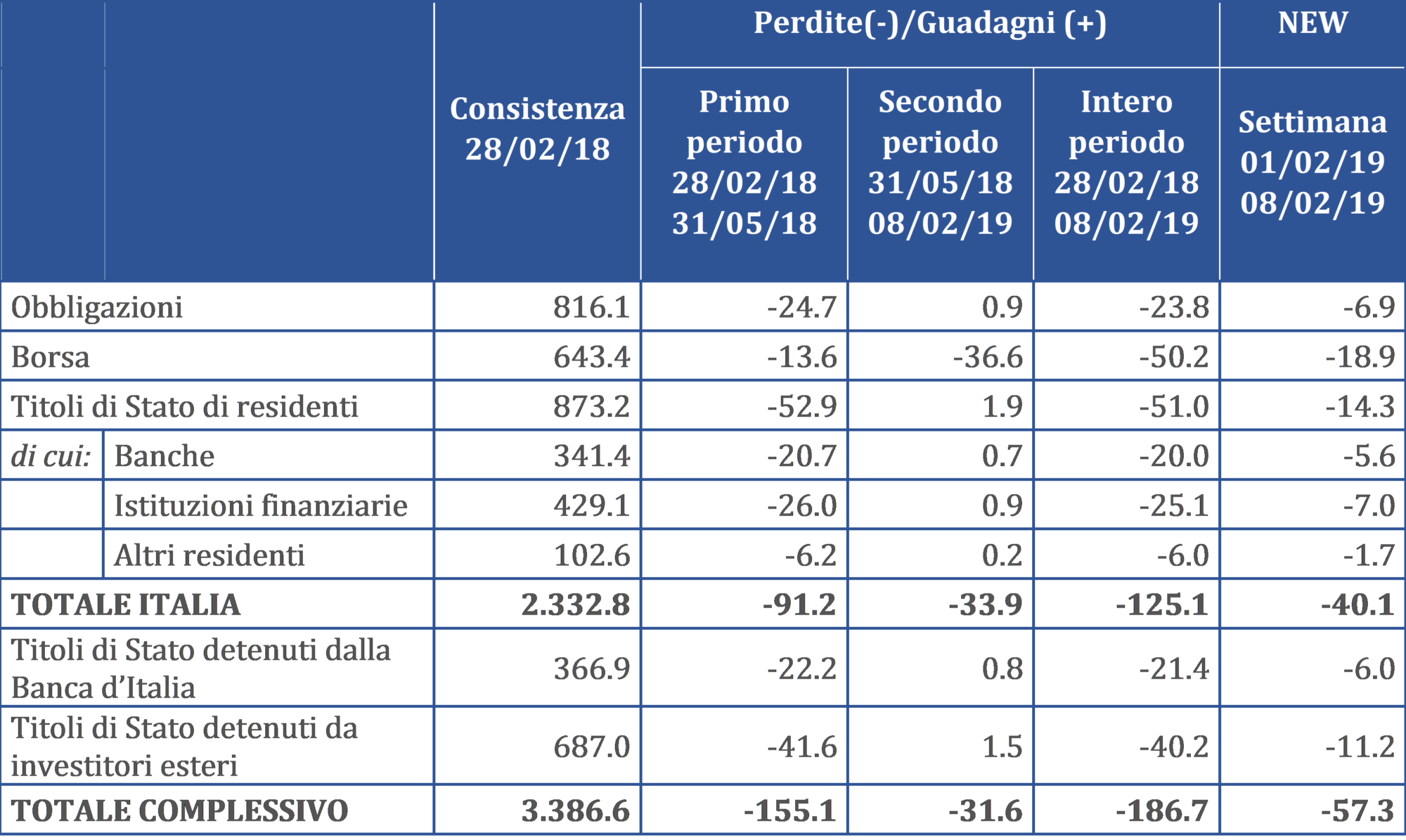

Tabella 3. Perdite virtuali complessive sui tre mercati principali (miliardi di euro)

Tabella 3. Perdite virtuali complessive sui tre mercati principali (miliardi di euro)

La tabella distingue tre tipi di detentori dei titoli di Stato (Banche, Istituzioni finanziarie, Altri residenti) e riporta anche le perdite virtuali della Banca d’Italia e degli investitori esteri, omesse nella tabella 1.

La riga finale, relativa al Totale complessivo, permette di calcolare le perdite virtuali accusate sui tre principali mercati da tutti i detentori di titoli di Stato, obbligazioni, azioni di società quotate, compresi gli investitori esteri e la Banca d’Italia: si tratta di oltre 300 miliardi di euro, di cui circa la metà nel dopo-voto e l’altra metà nel dopo-governo.

________________________________________________________________________________

Nota tecnica

Fonti principali

Le stime sono state costruite a partire da dati MEF, Banca d’Italia, Milano Finanza, Investing e Borsa Italiana.

Metodi

La diminuzione del valore di mercato delle azioni è stata calcolata usando come base la capitalizzazione (al 28 febbraio 2018) di tutti i titoli quotati alla Borsa di Milano.

La variazione del valore di mercato dei titoli di Stato è stata calcolata usando come base il valore nominale (al 28 febbraio 2018) dello stock calcolato dalla Banca d’Italia e come saggi di variazione quelli desumibili dall’evoluzione dei rendimenti (suddivisi per duration). In mancanza di dati analitici, abbiamo assunto la medesima composizione del portafoglio per Banche, Istituzioni finanziarie e Altri residenti.

La variazione del valore di mercato delle obbligazioni emesse da Banche, Società non finanziarie, Imprese di assicurazione, Altri intermediari finanziari è stata stimata usando come base il valore delle obbligazioni rilevato dalla Banca d’Italia alla fine di febbraio 2018, e applicando a tale base un tasso di deprezzamento pari alla metà di quello dei titoli di Stato.

Per tutte le voci, la perdita patrimoniale è stata stimata per 3 periodi:

(a) periodo post-elettorale ma pre-formazione governo (dal 28 febbraio al 31 maggio);

(b) periodo post-governo (dal 31 maggio al 19 ottobre)

(c) periodo dalle elezioni a oggi (dal 28 febbraio al 19 ottobre)

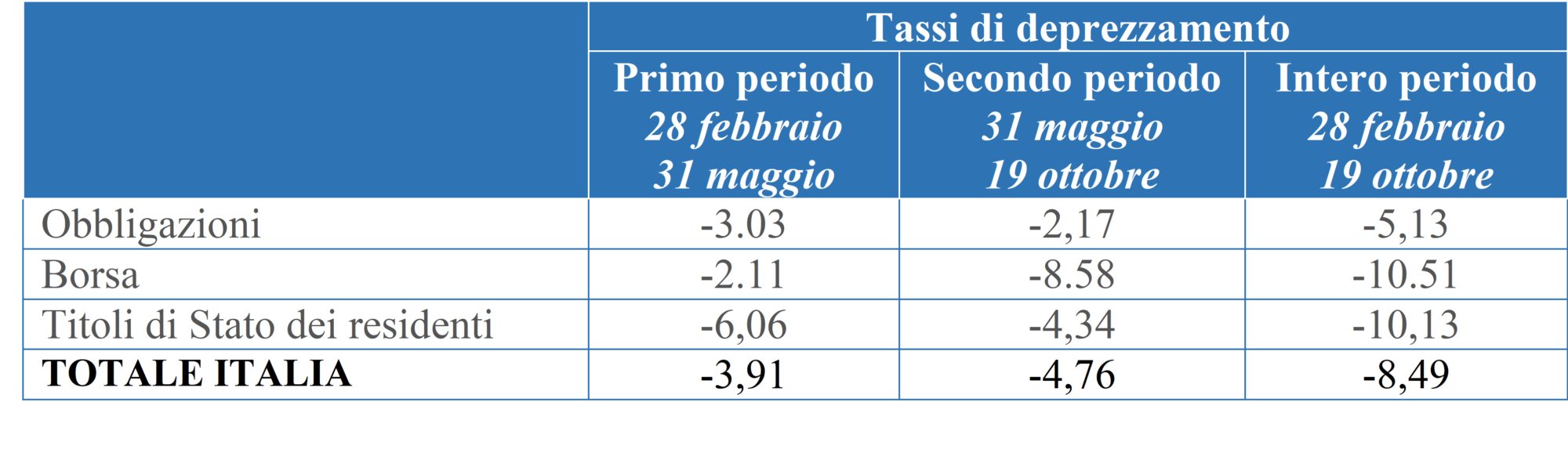

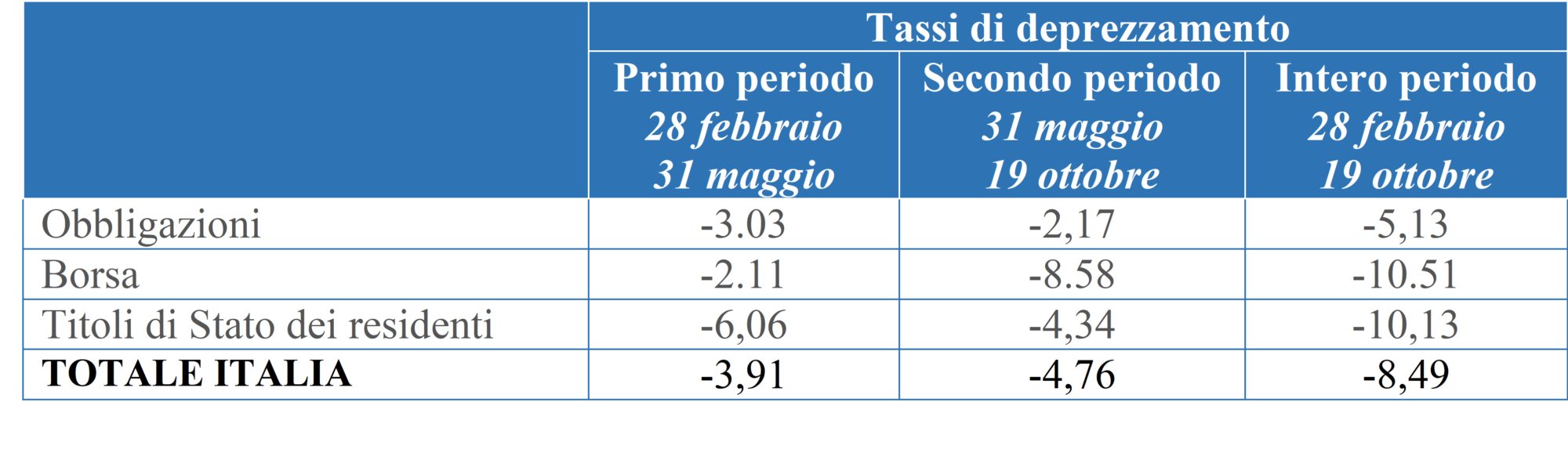

Tassi di deprezzamento

I tassi di deprezzamento dei titoli scambiati sui tre principali mercati sono basati sulla capitalizzazione di Borsa e sull’evoluzione di rendimenti e duration dei titoli di Stato. I tassi di deprezzamento relativi alle obbligazioni sono stati posti eguali alla metà di quelli dei titoli di Stato.

Tabella 4. Tassi di deprezzamento stimati

Tabella 4. Tassi di deprezzamento stimati

È verosimile che la nostra ipotesi sul mercato obbligazionario sia troppo ottimistica, e che il deprezzamento effettivo sia stato maggiore.

Avvertenza

Tutte le nostre valutazioni della perdita di ricchezza degli italiani sono estremamente prudenti, e quasi certamente rappresentano una sottostima della perdita totale effettiva. Infatti:

a) nel calcolo delle perdite sui tre principali mercati sono escluse le azioni delle società non quotate e i titoli del debito pubblico diversi dai titoli di Stato;

b) presumibilmente una parte dei titoli di Stato che la Banca d’Italia classifica come “estero” sono indirettamente detenuti da italiani;

c) nel calcolare il deprezzamento delle obbligazioni si è scelto di utilizzare le stime più ottimistiche, basate sull’ipotesi che i rendimenti del mercato obbligazionario siano cresciuti molto di meno (circa la metà) di quelli del mercato dei titoli di Stato;

d) nel calcolo della ricchezza finanziaria delle famiglie e delle imprese abbiamo considerato solo gli attivi più sensibili alle fluttuazioni di mercato, pari a meno di 1/3 degli attivi totali.

Caveat

Il dato delle perdite complessive dell’Italia sui tre principali mercati e quello delle perdite complessive di famiglie e imprese non sono direttamente comparabili. Nel primo dato (Italia), infatti, mancano sia i titoli del debito pubblico diversi dai titoli di Stato, sia le “Azioni e altre partecipazioni” relative alle società non quotate. Nel secondo dato (famiglie e imprese) viene presa in considerazione solo la porzione più vulnerabile della ricchezza finanziaria delle famiglie, ma vengono incluse le “Azioni e altre partecipazioni”.

Entrambi i dati vanno interpretati come stime per difetto.

Ringraziamenti

La Fondazione David Hume ringrazia quanti, in quanto operatori sui mercati finanziari o in veste di studiosi, sono stati prodighi di consigli e di valutazioni. La responsabilità di eventuali errori è ovviamente nostra.

[testo a cura di Luca Ricolfi, Rossana Cima, Caterina Guidoni]

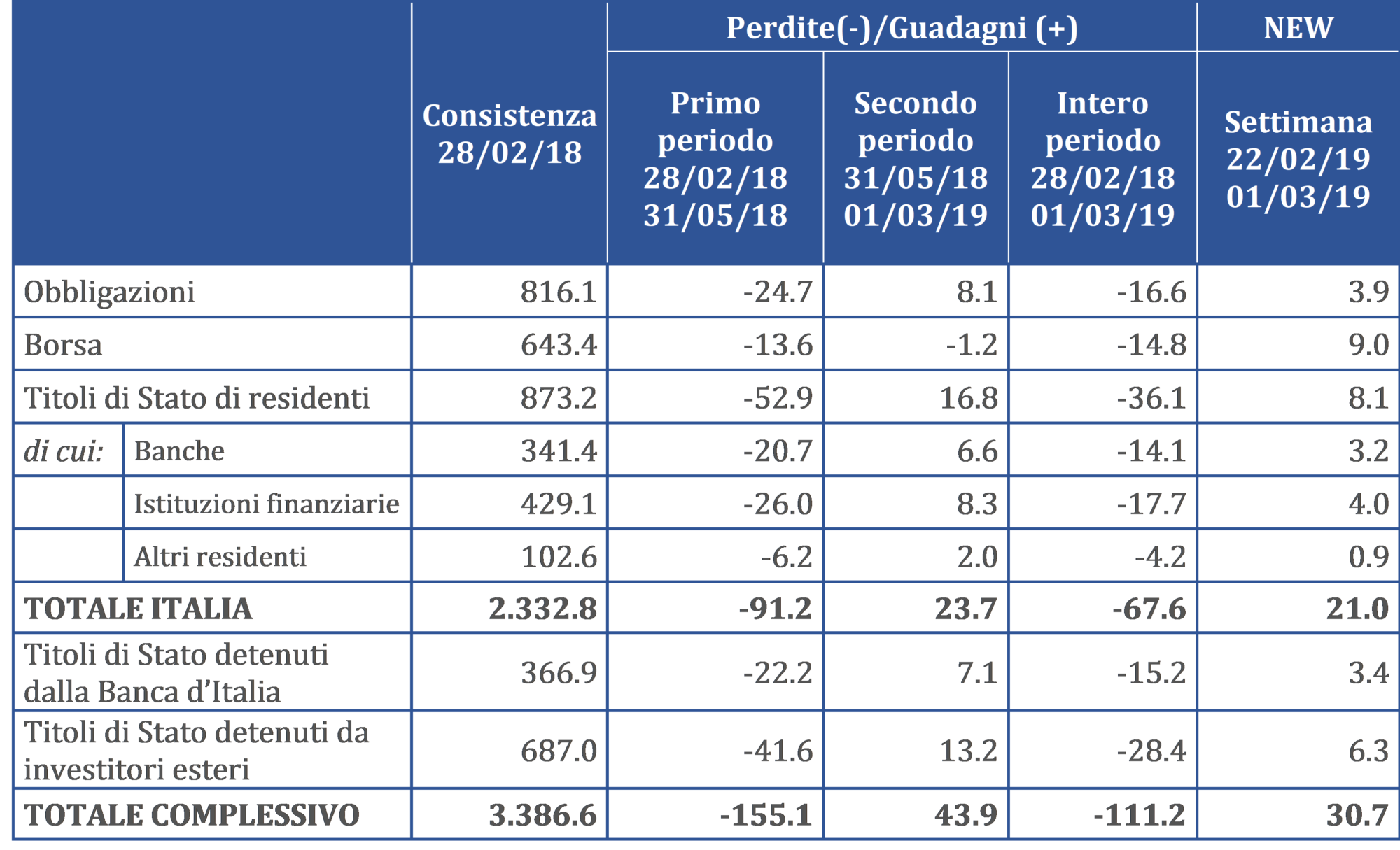

Tabella 1. Perdite e guadagni virtuali complessivi sui tre mercati principali (miliardi di euro)

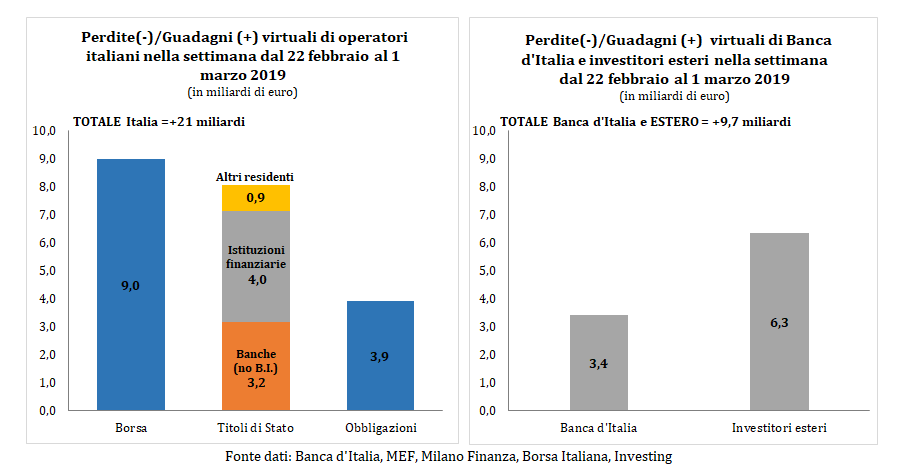

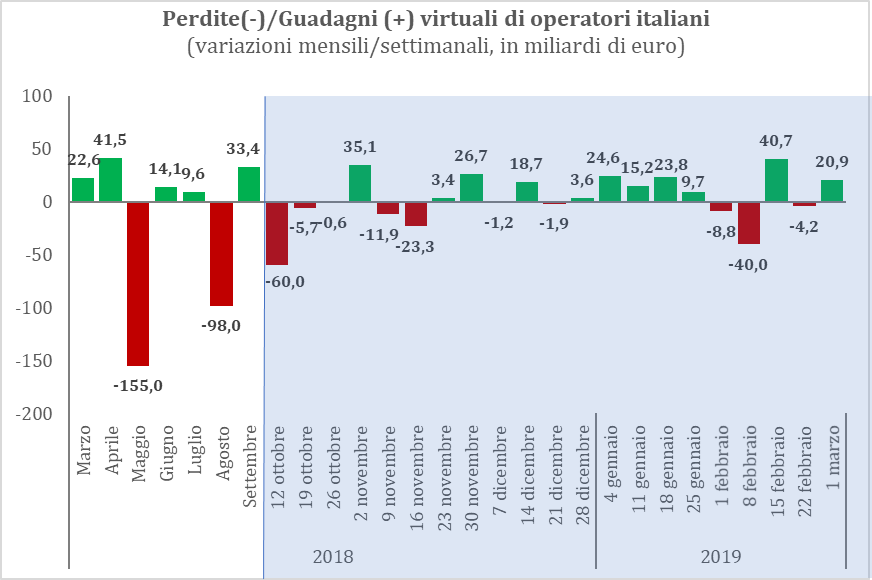

Tabella 1. Perdite e guadagni virtuali complessivi sui tre mercati principali (miliardi di euro) Grafico 1. Perdite e guadagni virtuali sui tre mercati principali nella settimana dal 22 febbraio al 1 marzo 2019

Grafico 1. Perdite e guadagni virtuali sui tre mercati principali nella settimana dal 22 febbraio al 1 marzo 2019 Grafico 2. Perdite e guadagni virtuali sui tre mercati principali dal 28 febbraio 2018 al 1 marzo 2019

Grafico 2. Perdite e guadagni virtuali sui tre mercati principali dal 28 febbraio 2018 al 1 marzo 2019 Grafico 3. Perdite virtuali sui tre mercati principali dal 28 febbraio 2018 al 1° marzo 2019*

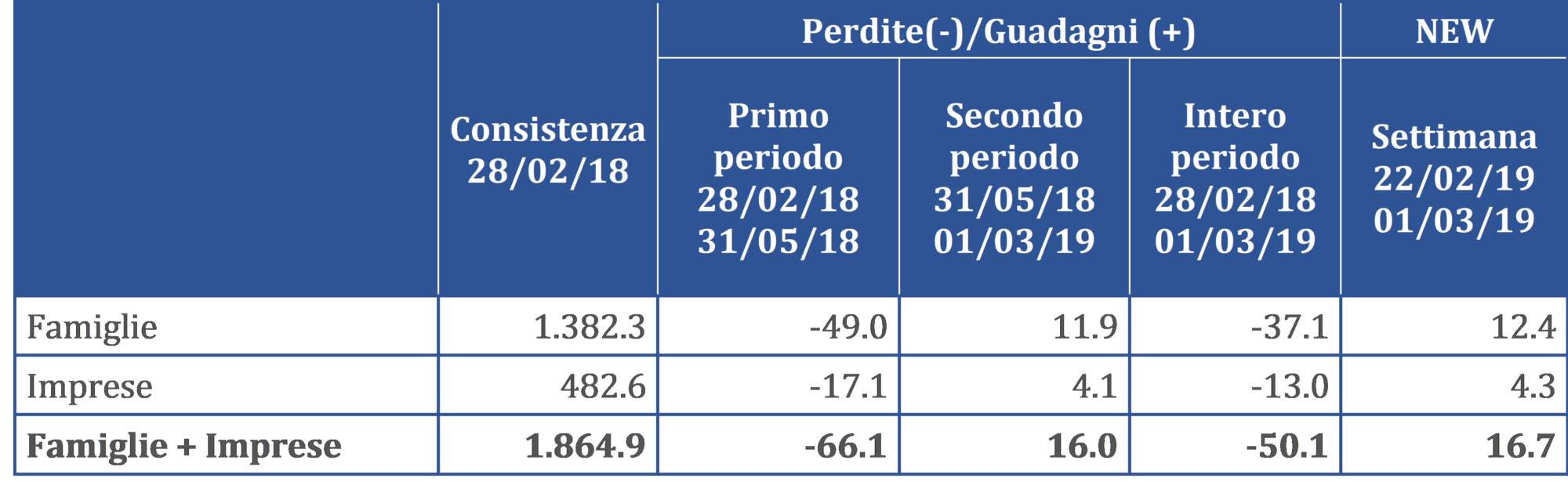

Grafico 3. Perdite virtuali sui tre mercati principali dal 28 febbraio 2018 al 1° marzo 2019* Tabella 2. Perdite e guadagni virtuali delle famiglie e delle imprese (miliardi di euro)

Tabella 2. Perdite e guadagni virtuali delle famiglie e delle imprese (miliardi di euro)