La quiete prima della tempesta?

EconomiaPoliticaMentre i politici italiani, fra una consultazione quirinalizia e l’altra, non smettono di offrire ai cittadini lo spettacolo della loro inconcludenza, la realtà esterna al Palazzo è tutt’altro che immobile. I segnali che vengono dal mondo reale, tuttavia, non sono certo univoci. Sul versante dei consumi, nonostante la crisi e i suoi strascichi, il numero di famiglie che “non riescono ad arrivare alla fine del mese”, e quindi sono costrette a ricorrere ai risparmi o all’indebitamento, continua a diminuire. Sfioravano il 30% nel 2012-2013, al culmine della crisi dello spread, ora sono meno del 15%, il livello più basso da dieci anni. Sul versante della produzione, invece, si sente qualche scricchiolio. Giusto nei giorni scorsi l’Eurostat ha diffuso i dati della produzione industriale nell’eurozona, che per il terzo mese consecutivo segnalano un calo sia nell’eurozona stessa sia nell’Europa a 28. Anche in Italia la produzione è in calo (da 2 mesi), mentre le previsioni dei centri studi sulla dinamica del Pil nel 2018 diventano via via più caute.

Dove le cose si fanno più inquietanti, però, è sul versante finanziario. A livello europeo i timori sono legati a tre fattori fondamentali. Primo, l’inizio di guerra commerciale fra Stati Uniti e Cina, ma anche, se non soprattutto, fra l’Europa e gli stati con cui commerciamo. Secondo, l’attesa di un aumento dei tassi di interesse non solo negli Stati Uniti ma anche in Europa. Terzo l’esaurimento del Quantitative Easing (già alla fine di quest’anno) e la fine del mandato di Mario Draghi alla Banca Centrale Europea (alla fine del 2019).

Ai timori per le sorti dell’economia europea si aggiungono, in Italia, le incertezze e le preoccupazioni legate alla nascita del nuovo governo. Quel che inquieta non è tanto l’eventualità che il Paese stia per qualche mese senza un governo, o la facile previsione secondo cui il governo che verrà sarà debole e paralizzato dai dissensi interni, quanto il rischio che, a prescindere da quel che il nuovo governo effettivamente farà, e anche a prescindere da quel che la Commissione europea gli permetterà di fare, si riapra una fase in cui sono i mercati finanziari a dettare l’agenda politica al Paese.

Il fatto curioso è che i più acerrimi difensori della nostra sovranità, i più risoluti nemici della finanza internazionale e delle sue interferenze nella vita degli stati nazionali, sono i Cinque Stelle e la Lega, che però sono anche le forze che, con i loro programmi economici, hanno le maggiori probabilità di riconsegnare l’Italia all’arbitrio dei mercati e alla tutela delle autorità sovranazionali (la famigerata Troika, ossia Fondo Monetario, Bce e Commissione europea). Mentre i più preoccupati di una perdita di autonomia dell’Italia, se non di un vero commissariamento, paiono il Pd e Forza Italia, cioè precisamente le due forze che vengono accusate di subalternità verso i diktat dell’Europa.

Ma è reale il rischio di una nuova offensiva della speculazione verso l’Italia? Più precisamente: è realistico pensare che, di fronte a un esecutivo populista e anti-europeo, scatti una reazione a catena che, come nel 2011, possa distruggere la reputazione economica del Paese e mettere a repentaglio i suoi risparmi?

Per certi versi penso di no, soprattutto per un motivo: l’eventualità di un collasso dell’euro, profetizzata nel 2011-2012 da tanti luminari dell’economia, dopo il “whatever it takes” di Draghi (luglio 2012) sembra divenuta estremamente improbabile.

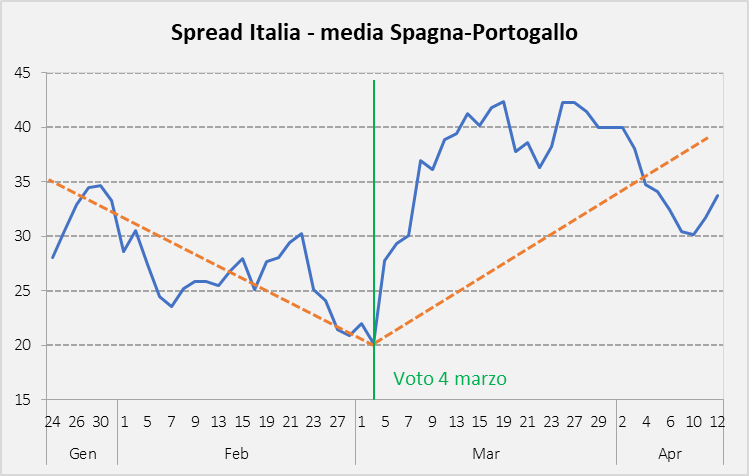

Ma per altri versi quella preoccupazione non andrebbe presa troppo sottogamba. Magari non si ripeterà il 2011, ma anche una crisi la cui entità fosse la metà di quella di allora sarebbe estremamente pericolosa. Finora abbiamo contenuto i nostri timori soprattutto sulla base di una circostanza: dopo il voto del 4 marzo lo spread dei titoli di Stato decennali dell’Italia con quelli della Germania è rimasto sostanzialmente invariato, intorno ai 130 punti base. Ma questa rassicurante staticità è altamente fuorviante. Se come termine di riferimento, anziché i titoli tedeschi, prendiamo quelli spagnoli e portoghesi (cioè quelli dei due Piigs a noi più comparabili), scopriamo che lo spread fra i nostri titoli e i loro era in miglioramento (diminuzione) fino al 2 marzo, il venerdì prima del voto, ed è in costante peggioramento (aumento) dal 5 marzo a oggi: il punto di svolta è esattamente il 4 marzo, giorno del voto. Apparentemente in sonno, i mercati di fatto hanno già reagito alla potenziale instabilità italiana.

Fonte: Elaborazioni Fondazione David Hume su dati Bloomberg

Fonte: Elaborazioni Fondazione David Hume su dati Bloomberg

Né le cose appaiono più rassicuranti se, anziché al comportamento dei mercati, guardiamo alla salute dei conti pubblici e ai fondamentali dell’economia. L’indice VS (elaborato dalla Fondazione Hume), che misura la vulnerabilità strutturale dei conti pubblici di un paese, segnala che, dopo un biennio di miglioramento, da circa 12 mesi la tendenza dei nostri fondamentali è di nuovo al peggioramento.

È vero dunque, come ha scritto qualche giorno fa Romano Prodi su questo giornale, che “ci troviamo ancora in una fase di quiete”, ma è ancora più vero (cito ancora Prodi) che “si tratta solo di un intervallo che, in quanto tale non sarà troppo lungo”. Il rischio è che, quella di oggi, sia la quiete che precede la tempesta.