Come è cambiata la nostra ricchezza dopo il voto di marzo? Aggiornamento all’ultima settimana

NOTA DI AGGIORNAMENTO: 18 -25 ottobre 2019

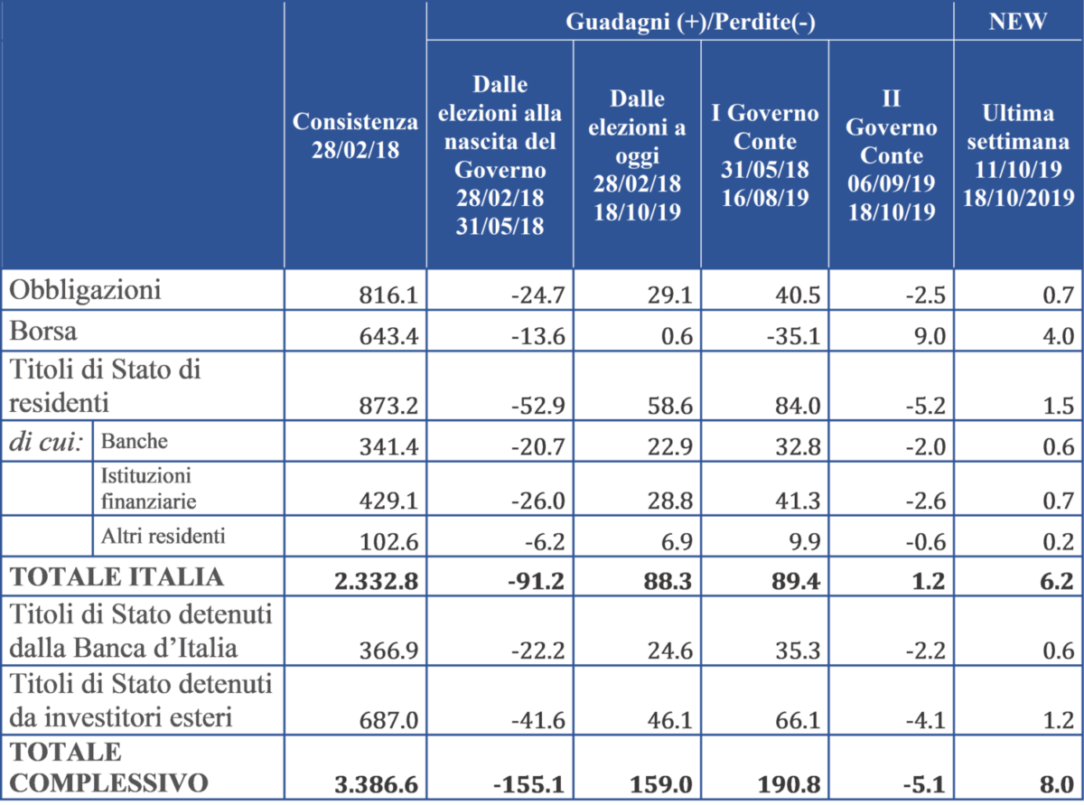

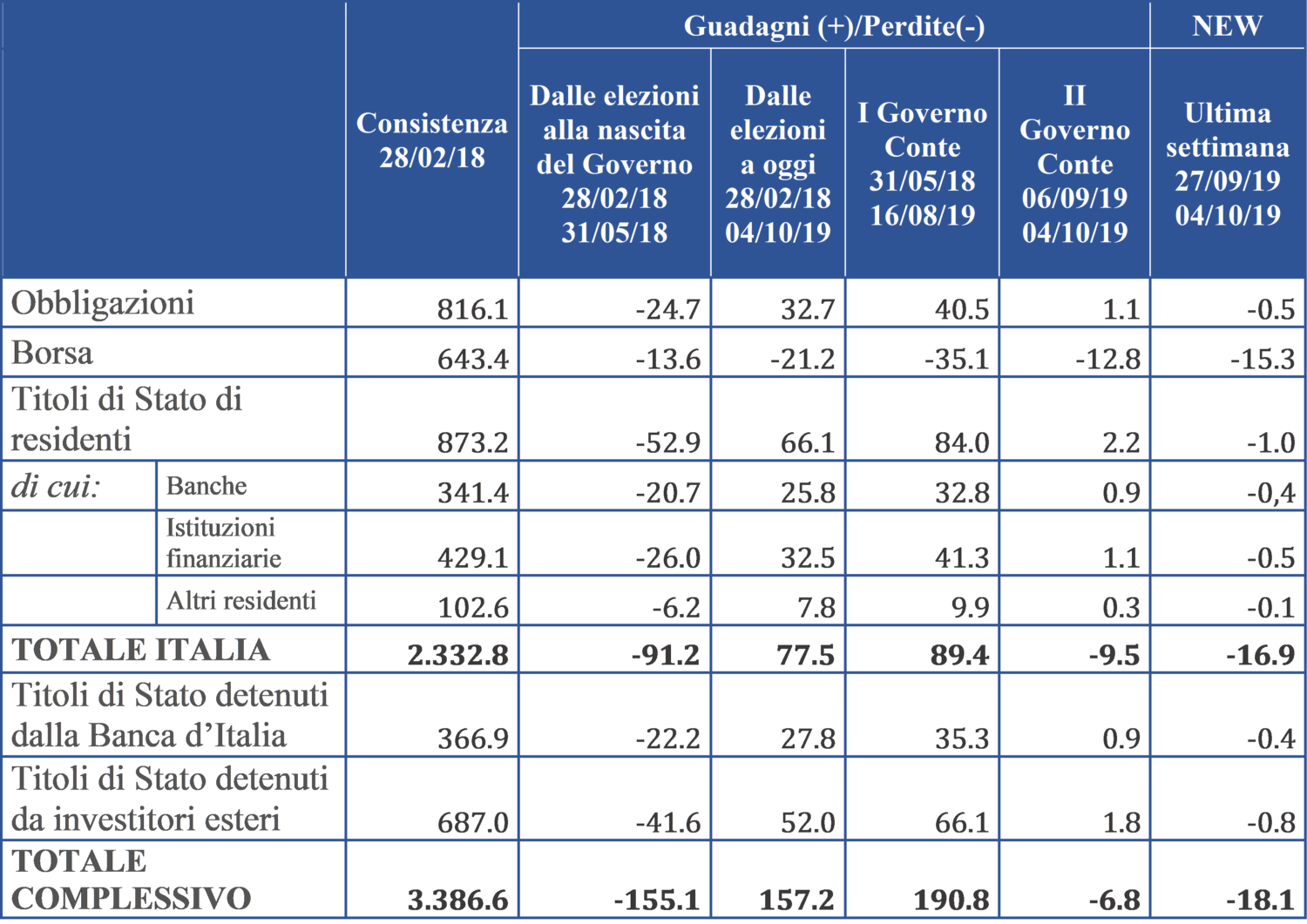

1. I guadagni/perdite dell’Italia

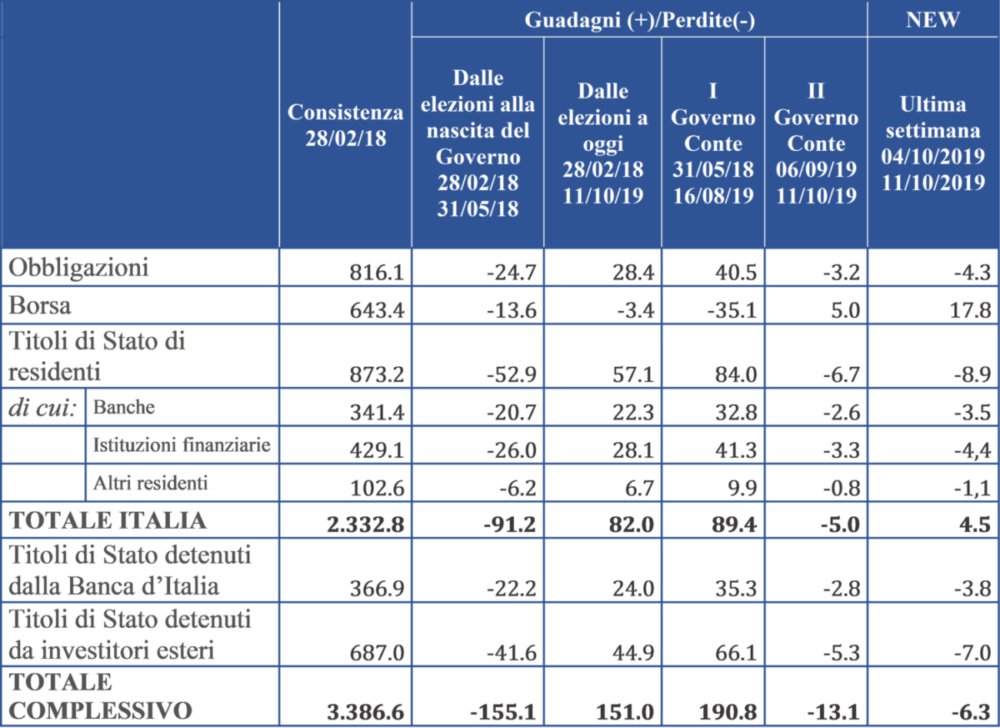

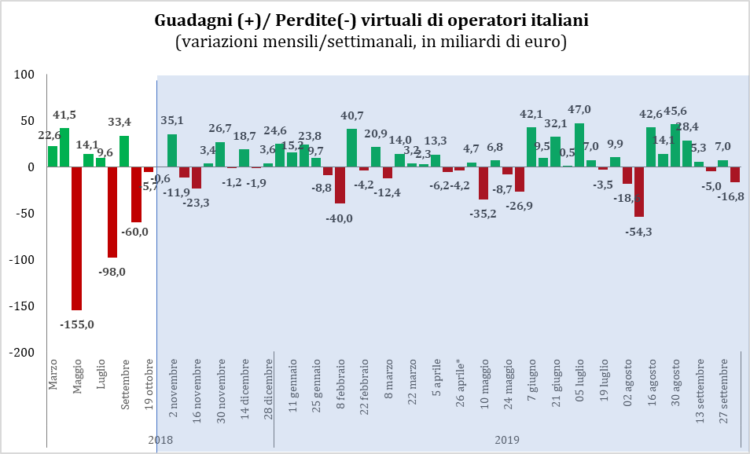

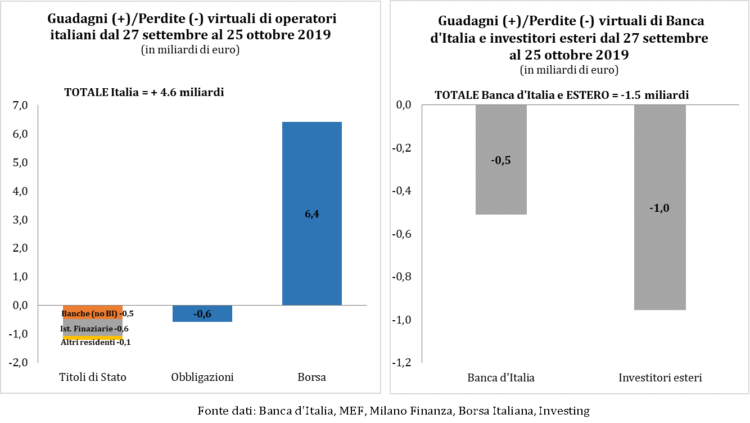

Questa settimana, il bilancio degli operatori finanziari risulta positivo. Dal 18 al 25 ottobre i tre principali mercati italiani hanno guadagnato 4.6 miliardi di euro. La capitalizzazione borsistica è però l’unica a registrare di fatto un guadagno (+6.4 miliardi di euro), mentre il mercato obbligazionario resta sostanzialmente stabile (-0.6 miliardi) e quello dei titoli di Stato chiude con una perdita di valore di un 1.2 miliardi.

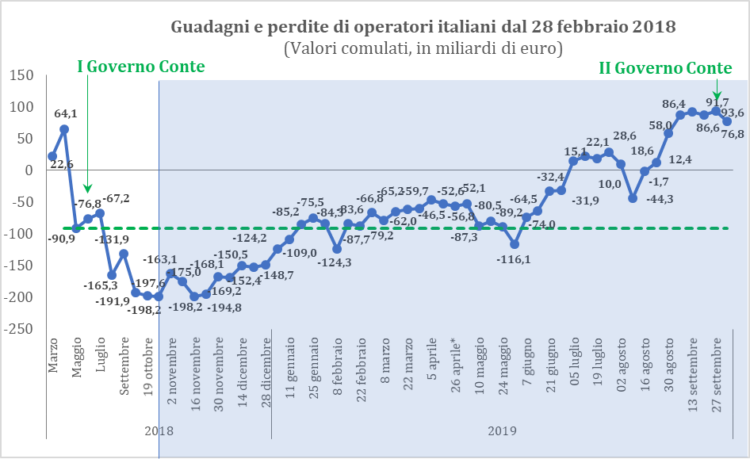

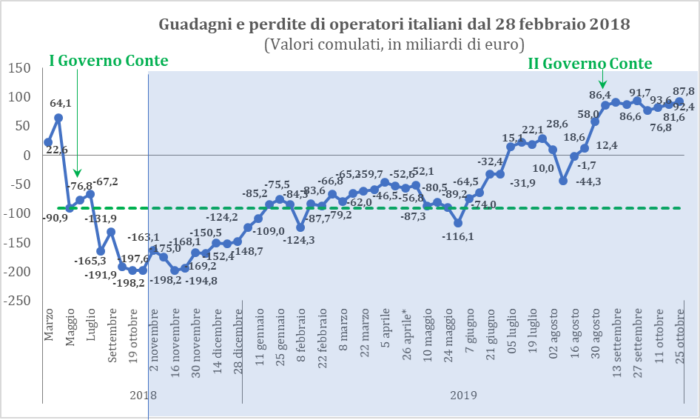

Tra il momento dell’insediamento del II governo Conte e oggi, gli operatori finanziari italiani hanno guadagnato circa 5.8 miliardi di euro.

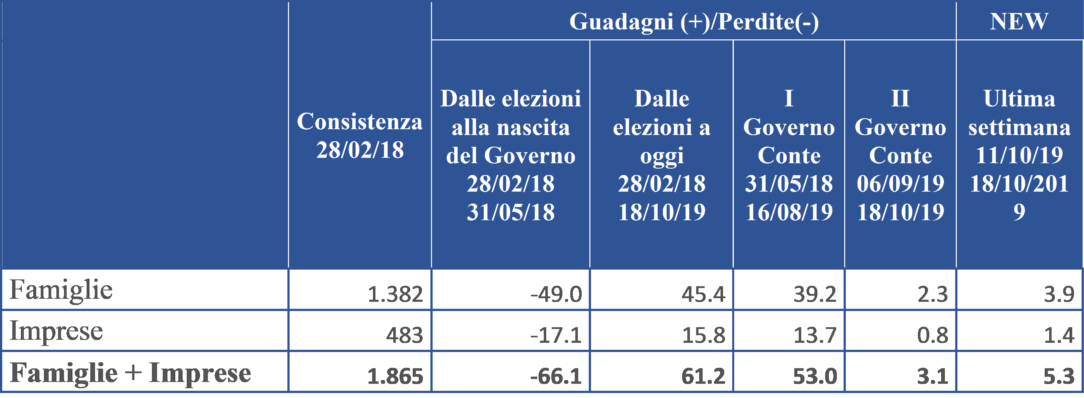

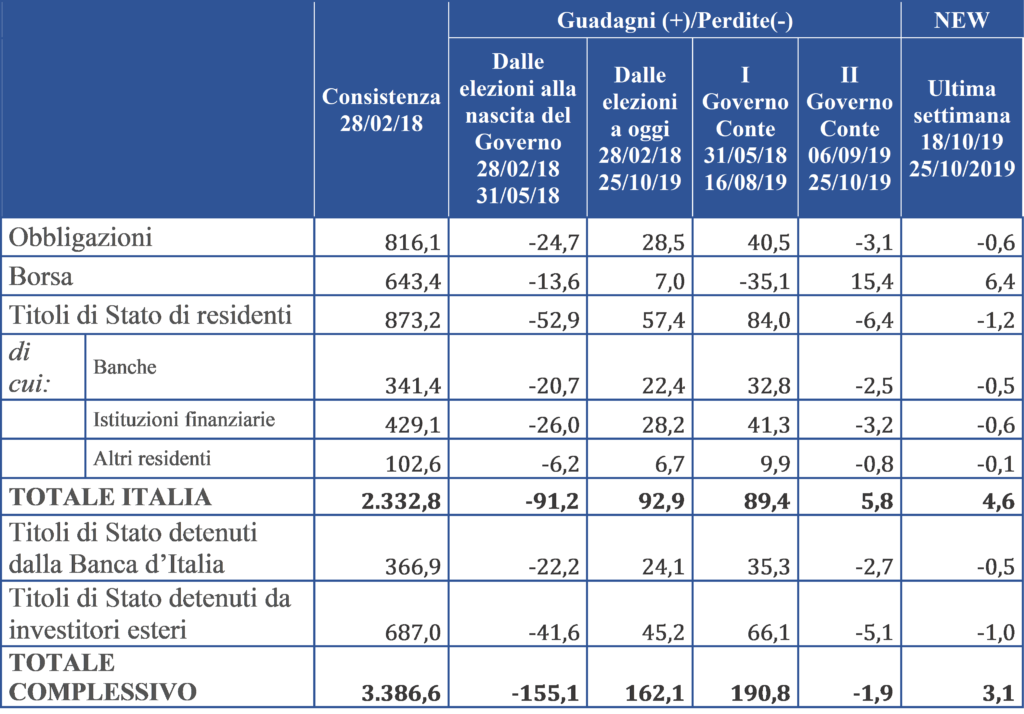

Tabella 1. Guadagni e perdite virtuali complessivi sui tre mercati principali (miliardi di euro)

Tabella 1. Guadagni e perdite virtuali complessivi sui tre mercati principali (miliardi di euro)

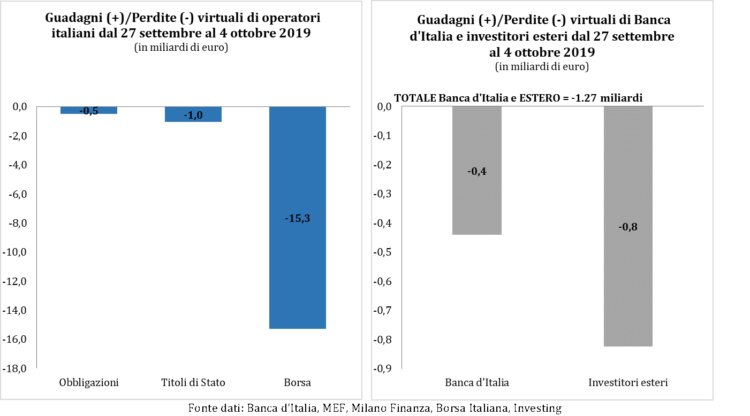

Ricordiamo che dal calcolo sono esclusi sia gli apprezzamenti di valore dei titoli di Stato detenuti dalla Banca d’Italia e dagli investitori esteri, ed i minori/maggiori oneri per il servizio del debito pubblico. Va poi ricordato che il dato della Borsa si riferisce alle sole società quotate.

Dalle elezioni ad oggi (25 ottobre 2019) i guadagni virtuali di Borsa, obbligazioni e titoli di Stato (esclusi quelli detenuti da Banca d’Italia e investitori esteri) sono pari, complessivamente, a 92.9 miliardi di euro.

Banca d’Italia e investitori esteri detentori di titoli di Stato italiani hanno realizzato invece (sempre dalle elezioni ad oggi) un aumento di ricchezza di circa 69.3miliardi euro. Invece nell’ultima settimana hanno subito una perdita di valore di quasi 1 miliardo e mezzo.

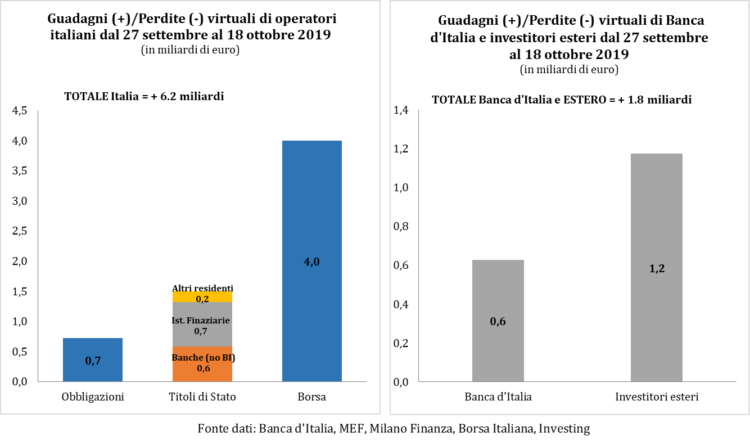

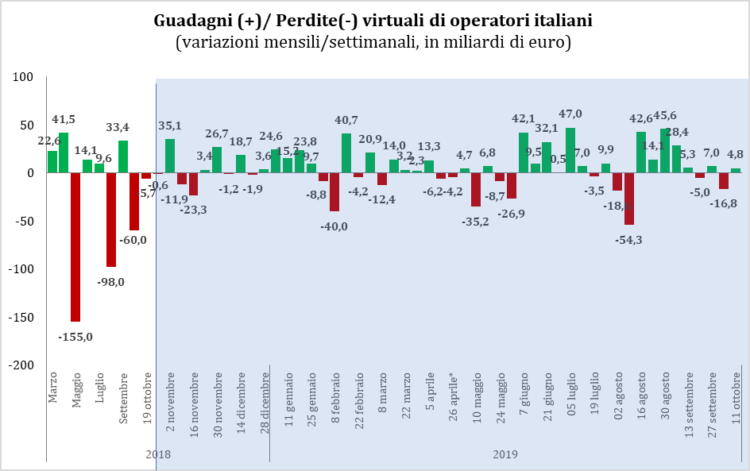

Grafico 1. Guadagni e perdite virtuali sui tre mercati principali nella settimana dal 18 al 25 ottobre 2019

Grafico 1. Guadagni e perdite virtuali sui tre mercati principali nella settimana dal 18 al 25 ottobre 2019

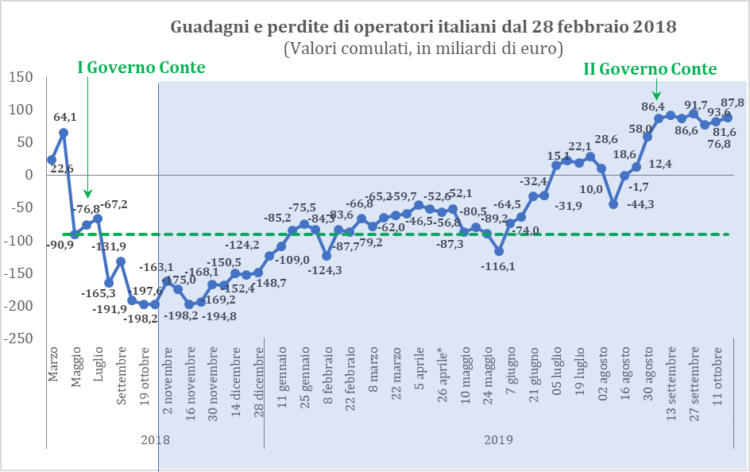

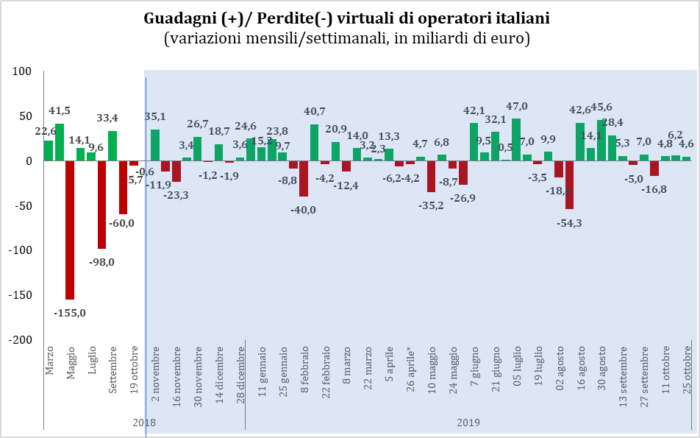

Grafico 2. Guadagni e perdite virtuali sui tre mercati principali dal 28 febbraio 2018 al 25 ottobre 2019

Grafico 2. Guadagni e perdite virtuali sui tre mercati principali dal 28 febbraio 2018 al 25 ottobre 2019

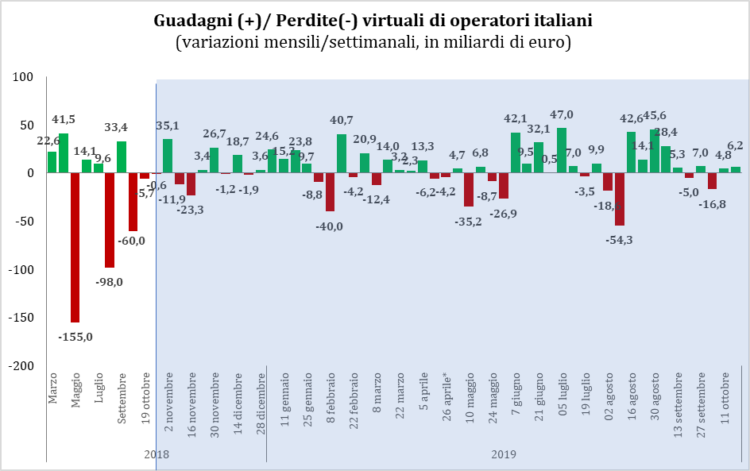

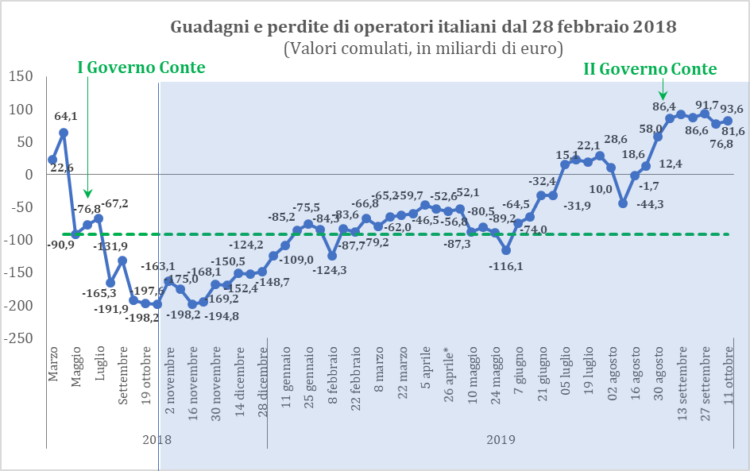

Grafico 3. Guadagni e perdite virtuali sui tre mercati principali dal 28 febbraio 2018 al 25 ottobre 2019

Grafico 3. Guadagni e perdite virtuali sui tre mercati principali dal 28 febbraio 2018 al 25 ottobre 2019

* Il dato di venerdì 19 aprile non è disponibile data la chiusura di Piazza Affari per le festività pasquali; la variazione delle perdite è stata quindi calcolata rispetto al 12 aprile 2019.

** Eventuali piccoli scostamenti tra i valori cumulati del Grafico 3 e quelli presenti in Tabella 1 sono imputabili ad arrotondamenti e al metodo utilizzato per la stima del valore delle obbligazioni.

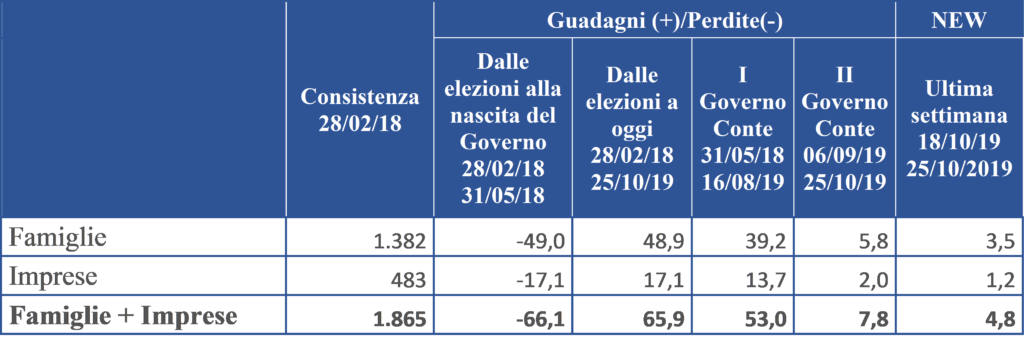

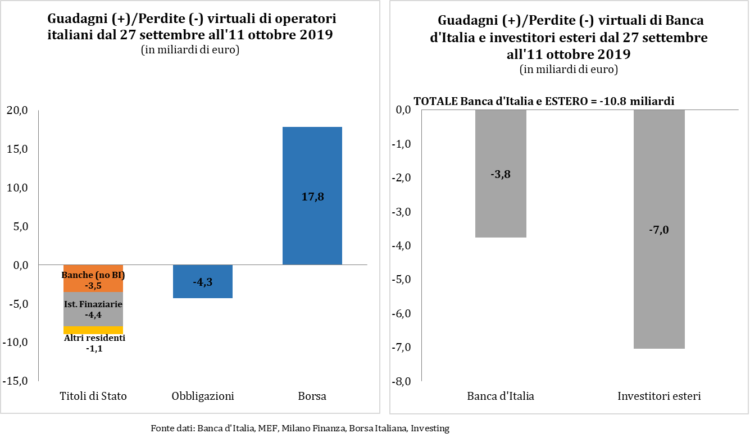

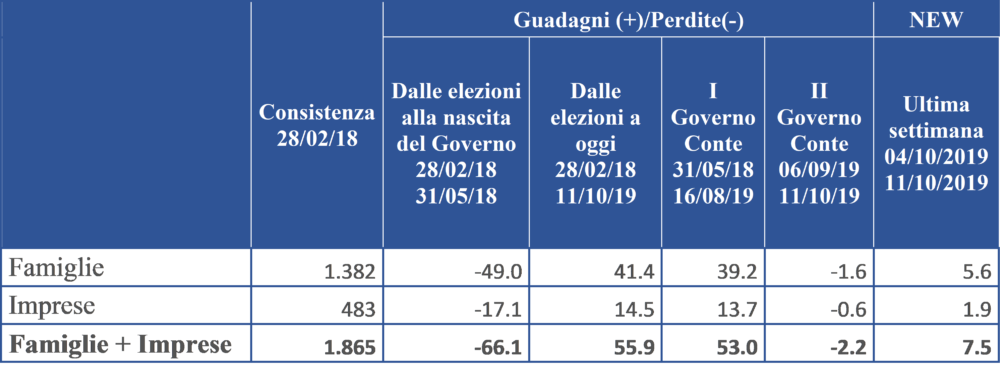

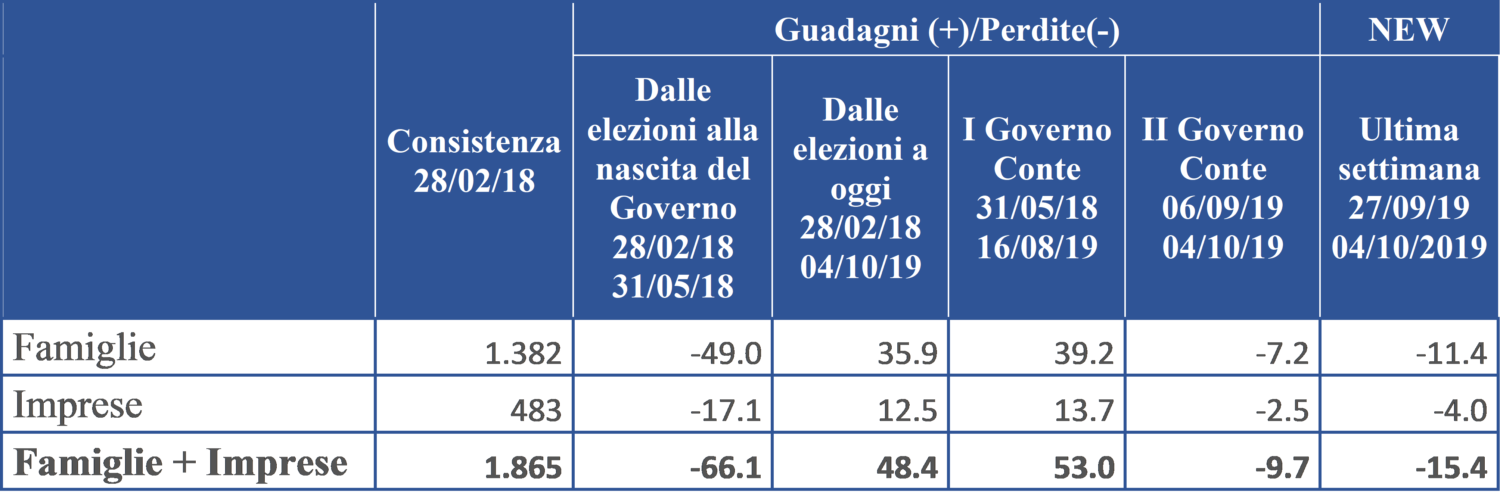

2.I guadagni/perdite di famiglie e imprese

Secondo le nostre stime, famiglie e imprese hanno guadagnato nell’ultima settimana 4.8 miliardi di euro. Dalle elezioni ad oggi (25 ottobre 2019) l’aumento di ricchezza, virtuale, ammonta a circa 65.9 miliardi euro.

Tabella 2. Guadagni e perdite virtuali delle famiglie e delle imprese (miliardi di euro)

Ricordiamo che il calcolo è effettuato considerando esclusivamente quella parte della ricchezza finanziaria di famiglie e imprese che è più sensibile alle fluttuazioni di mercato, in particolare titoli del debito pubblico, obbligazioni, quote di fondi comuni, azioni e altre partecipazioni (incluse le società non quotate). Sono invece esclusi i depositi (bancari e postali), i titoli emessi da soggetti esteri, e varie altre forme di ricchezza più resistenti alle fluttuazioni di mercato[1].

[testo a cura di Luca Ricolfi, Rossana Cima, Caterina Guidoni]

[1] Come nell’ultima pubblicazione (11-18 ottobre 2019), i tassi di apprezzamento/deprezzamento della ricchezza finanziaria in mano a famiglie e imprese sono stati stimati ponendoli uguali al tasso di deprezzamento medio sui tre principali mercati italiani (escluse le banche).